ALASAN ikut (rencana) LES MAEN SAHAM SEDERHANA BERLABA oleh JO

🌷

per tgl 11 Okt 2018:

kejatuhan bersama-sama bursa saham global menunjukkan bahwa kecemasan investor global itu merata di mana-mana

antisipasi terburuk makin nyata, semakin dibutuhkan kerja sama global lage

bukan saatnya POPULIS NASIONALISTIK PICIK, bukan saatnya ME-1st

bergandengan tangan dengan kuat menghadapi kecenderungan perang

baik itu sekedar tarif mau pun ada kuasa global

keruwetan ekonomi global tanpa kepemimpinan global, berbahaya

🌹

per tgl 21 Sep 2018:

JAKARTA - Setiap individu memiliki tujuan masing-masing dalam menentukan keuangannya. Biasanya terbagi dalam tujuan keuangan jangka pendek, jangka menengah dan tujuan keuangan jangka panjang.Dengan periode tersebut, seseorang akan dihadapkan pada pilihan untuk mengelola uangnya sesuai dengan tujuan tersebut. Jika untuk tujuan jangka pendek, pilihan yang mudah adalah dengan menabung di bank. Akan tetapi, untuk keperluan jangka menengah dan panjang, disarankan untuk menempatkan dana pada instrumen yang lebih kompleks. Untuk jangka menengah, biasanya disarankan memilih instrumen deposito, reksa dana pasar uang atau pendapatan tetap.

BERITA TERKAIT +

Saham Emiten Marak Terkena UMA, BEI Tetap Tak Ubah Aturan Main Pengawasan

BEI: Pasar Sempat Shock karena Defisit Neraca Perdagangan

BEI Tunggu Jawaban Soechi Lines soal PKPU Kapal

Sedangkan untuk tujuan jangka panjang, minimal 3 tahun, salah satu pilihan yang sangat potensial adalah membeli saham. Membeli saham merupakan pilihan untuk meningkatkan nilai aset dalam jangka panjang, terutama jika dana tersebut dialokasikan untuk tujuan seperti pendidikan anak, membangun tempat tinggal, atau keperluan dana pensiun. Setiap perusahaan efek bisa dijadikan tempat bertanya bagi pemula yang ingin bertransaksi saham.

Membeli saham bisa dilakukan di pasar perdana, saat ada Perusahaan Tercatat baru yang hendak mencatatkan saham di Bursa Efek Indonesia (BEI), atau membeli di pasar sekunder. Untuk membeli saham di pasar sekunder, bisa dilakukan kapanpun, baik pada saat pasar sedang bullish (harga naik) atau pun bearish (turun). Saat pasar sedang mengalami volatilitas seperti saat ini, tetap terbuka peluang untuk masuk ke bursa dan membeli saham-saham dengan prospek bagus. Dengan demikian, peluang mendapatkan return atau keuntungan akan cukup tinggi.

Namun perlu diingat, setiap pilihan investasi, melekat dengan risiko, sesuai dengan karakter instrumen yang dipilih. Saham merupakan instrumen dengan risiko yang terbilang cukup tinggi, sekaligus menawarkan peluang return paling tinggi atau istilahnya High risk, high return. Investasi saham secara umum melekat dengan beberapa risiko.

Risiko paling mengkhawatirkan adalah perusahaan yang sahamnya dibeli ternyata pailit. Jika itu terjadi, pemenuhan hak pemegang saham berada pada posisi terakhir setelah prioritas untuk mengurusi utang, biaya operasional yang belum terselesaikan, serta biaya pegawai. Ada juga risiko capital loss yang terjadi ketika harga saham saat dilepas investor lebih rendah dari saat dibeli. Risiko ketiga berkaitan dengan fluktuasi harga saham yang muncul karena kondisi ekonomi makro maupun kondisi politik setempat.

Pembukaan Pagi Ini IHSG Anjlok Nyaris 1%

Namun jangan pesimis, karena risiko-risiko di pasar saham umumnya dapat diprediksi. Sejumlah indikator dari hasil riset perusahaan efek yang bisa dijadikan acuan untuk meminimalisir risiko dari pilihan saham. Dengan memilih saham yang tepat, investor berkesempatan menikmati setidaknya tiga keuntungan.

Dengan membeli saham, seorang investor berkesempatan mendapatkan dividen. Sebab, setiap investor merupakan pemegang saham perusahaan, berhak mendapatkan bagian dari keuntungan yang dibagikan pada setiap akhir tahun buku perusahaan. Perusahaan yang punya reputasi baik, umumnya rutin membagikan dividen, setelah sebagian laba perusahaan disisihkan untuk ekspansi usaha.

Kedua, peluang capital gain. Capital gain merupakan keuntungan yang diperoleh investor ketika menjual kepemikikan sahamnya dengan harga lebih tinggi dibanding harga saat dibeli. Peluang ketiga, likuiditas saham yang cukup tinggi. Pada umumnya, saham merupakan instrumen yang cukup likuid, terutama jika pilihannya pada Perusahaan Tercatat dengan track record baik, kinerja fundamental yang solid, serta prospek yang baik. Dengan likuiditas yang baik, dana investasi seorang pemodal mudah dicairkan setiap saat dibutuhkan. Bandingkan dengan investasi tanah atau properti yang butuh waktu untuk dijual.

Investasi saham relatif mudah direalisasikan. Calon investor cukup mendaftarkan diri pada perusahaan efek dan membuka rekening efek. Saat ini, prosedur ini dapat dilakukan secara daring atau online, mulai dari mendaftar, bertransaksi, sampai mencairkan keuntungan. Untuk mendapatkan informasi lebih lanjut, calon investor dapat mendatangi Kantor Perwakilan BEI yang tersebar di 30 kota di Indonesia dari Aceh hingga Papua,

BERITA TERKAIT+

Galeri Investasi BEI yang terdapat di kampus dan non kampus atau area publik seperti Galeri Investasi BEI di pusat perbelanjaan, Pasar tradisional, di Perusahaan Tercatat dan Galeri Investasi BEI lainnya yang bekerjasama dengan instansi, asosiasi, Pembinaan Kesejahteraan Keluarga (PKK) hingga pengelola kafe, selain itu calon investor juga dapat mendatangi kantor-kantor cabang perusahaan sekuritas terdekat.

Bagi yang ingin mengelola keuangan dengan prinsip syariah, tersedia juga Saham Syariah. Saham Syariah adalah saham yang masuk dalam Daftar Efek Syariah (DES). DES tersebut diterbitkan oleh OJK sebanyak dua kali dalam satu tahun. Dalam proses penerbitannya, OJK selalu melibatkan Dewan Syariah Nasional – Majelis Ulama Indonesia (DSN-MUI) saat melakukan review.

Seluruh saham syariah tersebut akan menjadi konstituen Indeks Saham Syariah Indonesia (ISSI), selain itu investor dapat juga memilih 30 saham syariah pilihan yang merupakan konstituen dari Jakarta Islamic Index (JII). Dengan demikian, berlandaskan Fatwa DSN-MUI NO: 80/DSN-MUI/III/2011, dengan ini investor tidak perlu ragu untuk berinvestasi pada saham syariah yang tercatat di BEI selama hanya melakukan transaksi syariah dan menaati seluruh ketentuan sesuai dengan Fatwa DSN-MUI.

Untuk mengoptimalkan keuntungan investasi, karena tujuannya untuk kepentingan jangka panjang, investor disarankan untuk berinvestasi secara berkala. Menyisihkan dana secara berkala dan berkelanjutan merupakan cara bijak agar tujuan investasi dapat tercapai. Jika dihitung secara rata-rata, mengacu pada kenaikan Indeks Harga Saham Gabungan (IHSG), kenaikan investasi pada instrumen saham periode di atas lima tahun minimal 8% per tahun. (TIM BEI)

🌹

per tgl 18 Sep 2018:

Liputan6.com, Jakarta - Siapa yang tidak kenal dengan Warren Buffet? Bapak investor dunia ini selalu tampil sensasional saat mengambil langkah investasi. Di tengah ketidakpastian global yang tengah memanas, Warren Buffet bisa tampil tenang dan berhasil mengikuti insting melihat perkembangan saham-saham yang ada.

Mengutip laman CNBC, Minggu (16/9/18) Warren Buffet mengatakan, ada satu rahasia besar jika ingin berinvestasi. Ini terutama berkaitan dengan pola para investor merespons kondisi pasar modal saat ini.

BACA JUGA

"Ada satu rahasia sederhana saat saya memutuskan untuk membeli saham, yaitu takutlah Anda di saat semua orang sedang tamak dan tamaklah Anda saat setiap orang sedang ketakutan," tuturnya.

Sikap ini kemudian, kata Warren Buffet, membantunya untuk keluar di saat-saat krisis keuangan sedang menghadang dirinya.

Tak hanya itu, ia juga menyarankan agar seseorang dapat jeli melihat kesempatan untuk membeli saham perusahaan besar dengan harga yang rendah.

"Singkatnya, kabar buruk adalah sahabat terbaik investor. Ini memungkinkan Anda membeli sepotong masa depan Amerika dengan harga yang jelas," ujarnya.

Lihat Fundamental

Meski tips Buffet tidak selamanya sempurna. Namun ia tetap menyarankan agar para investor dapat melihat hal-hal sederhana atau fundamental ketika tengah berinvestasi.

"Untuk melihat kesempatan tidak dibutuhkan kecerdasan intelektual ataupun gelar di ekonomi, apalagi akrab dengan Wall Street," kata dia.

"Jadi apa yang dibutuhkan investor adalah kemampuan untuk tidak menghiraukan ketakutan dan antusiasme massa melainkan fokus pada hal-hal fundamental. Untuk bisa imajinatif dan terlihat gila kadang-kadang sangat dibutuhkan," tutupnya.

🌽

per tgl 13 September 2018:

JAKARTA, KOMPAS.com - Guru Besar Fakultas Ekonomi Universitas Indonesia Rhenald Kasali menyebut banyak pihak yang memahami fenomena pelemahan nilai tukar rupiah terhadap dollar AS sepotong-sepotong atau tidak utuh. Hal itu akan membuat orang menjadi cemas, terlebih jika ada pihak-pihak tertentu yang sengaja memanfaatkan hal tersebut untuk kepentingan tertentu. "Saya adalah seorang ilmuwan di Fakultas Ekonomi. Saya diundang media untuk berbicara dollar AS saja saya tidak berani. Saya ahli bisnis melihat hanya sepotong, dari satu aspek. Saya tidak mengerti kalau ada orang yang merasa ahli segala-galanya," kata Rhenald kepada Kompas.com saat ditemui di Jakarta Convention Center, Rabu (12/9/2018). Rhenald menjelaskan, untuk memahami tentang dollar AS dan pengaruhnya ke mata uang negara lain, harus dilihat secara komprehensif dari berbagai sudut pandang. Tidak bisa dari satu atau dua sudut pandang saja, misalkan dari kacamata moneter dan fiskal, namun juga harus lihat dari sudut pandang sektor perdagangan, perubahan teknologi, hingga bidang lain seperti hubungan antarnegara dan sebagainya. Menurut Rhenald, dirinya mendapati banyak orang yang merasa sudah paham tentang pelemahan nilai tukar dan hanya memahami dari sudut pandang tertentu saja, kemudian langsung membuat kesimpulan. Hal itu membuat masyarakat jadi lebih khawatir, tanpa tahu apa yang sebenarnya sedang terjadi di tataran global. Baca juga: Cara Rini Mengatur BUMN untuk Dukung Rupiah "Bayangkan kalau masyarakat hanya melihat dollar dari kacamata Indonesia saja, terjadi depresiasi, dikaitkan lagi dengan psikologi tahun 1998, kita keliru," tutur Rhenald. Jika dibandingkan dengan negara berkembang lain, Rhenald menyebut Indonesia termasuk negara yang tahan terhadap ketidakpastian global, terutama dalam hal pelemahan nilai tukar. Dia pun mengajak agar masyarakat yang mengikuti isu tersebut lebih banyak mencari referensi terkait dan dari sumber yang terpercaya, serta tidak mudah membuat kesimpulan berdasarkan sumber yang minim. "Ini terjadi di seluruh dunia, dan Indonesia salah satu negara yang dampaknya kecil dibandingkan di negara-negara lain. Ini penyebabnya AS melakukan kebijakan, sehingga dollar-nya pulang kampung. Sama seperti Lebaran kemarin, pembantu kita pulang kampung, kita harus bayar (pembantu) infal yang mahal," ujar Rhenald. Dalam menghadapi pelemahan nilai tukar rupiah, pemerintah telah menempuh sejumlah kebijakan, di antaranya mengendalikan impor barang konsumsi, peningkatan devisa dari sektor pariwisata, hingga menunda proyek infrastruktur yang memiliki komponen impor yang tinggi. Selain itu, Bank Indonesia selaku otoritas moneter juga mengantisipasi dampak tersebut dengan menaikkan suku bunga acuan dan melakukan intervensi ganda, baik di pasar valas dan beli SBN (Surat Berharga Negara) yang dilepas investor di pasar sekunder.

Artikel ini telah tayang di Kompas.com dengan judul "Rhenald Kasali: Saya Ilmuwan, Diajak Bicara Dollar AS Saja Tidak Berani", https://ekonomi.kompas.com/read/2018/09/12/192021226/rhenald-kasali-saya-ilmuwan-diajak-bicara-dollar-as-saja-tidak-berani.

Penulis : Andri Donnal Putera

Editor : Erlangga Djumena

🌸

per tgl 03 Agustus 2018:

pertumbuhan laba bersih saham2 LQ45 naek

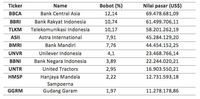

| LQ 45 |

| AALI |

| ANTM |

| ASII |

| BBCA |

| TLKM |

| UNVR |

| GGRM |

| INDF |

| BBRI |

| BMRI |

10 saham yang paling sering (setidaknya sejak 2003 s/d 2018) tercantum dalam daftar LQ45 (sumber: sahamoke, idx, n juruscuan.

LQ45 dan indeks2 laennya:

LQ45 dan indeks2 laennya:

Salah satu istilah yang penting menurut saya adalah LQ-45. LQ-45 secara sederhananya berisi 45 saham unggulan yang menurut saya pribadi adalah saham pilihan yang sangat direkomendasi dan menjadi acuan saya dalam memilih dan menentukan saham mana yang akan saya pilih untuk trading hari ini. Sesederhana karena ‘kwalitasnya sudah teruji’. Saham-saham yang masuk dalam kategori ini, harus melewati beberapa fase dan screening yang ketat sehingga bukan sembarangan juga saham yang direkomendasi di LQ-45 ini.

LQ sendiri singkatan dari Liquates yang dalam beberapa pengertian memiliki arti ‘mengubah bentuk keras seperti metal, menjadi metal yang cair. Atau menurut bahasa saya adalah saham-saham yang kuat namun bersifat mudah sekali dicairkan (baca: jual-beli atau trading) sesederhana karena sifatnya yang keras atau memiliki daya jual-beli yang konsisten dan profit yang baik dengan margin yang stabil, atau liquid.

Beberapa syarat agar sebuah saham dapat masuk dalam kategori LQ-45 adalah :

(1.) Termasuk dalam daftar 60 perusahaan yang memiliki kapitasisasi market tertinggi dalam 12 bulan terakhir

(2.) Termasuk dalam daftar 60 perusahaan yang memiliki nilai transaksi tertinggi di market reguler dalam 12 bulan terakhir

(3.) Terdaftar dalam Bursa Efek Indonesia sedikitnya 3 bulan

(4.) Memiliki laporan keuangan yang baik (baca:sehat), cash flow dan pertumbuhan yang baik,nilai transaksi yang baik, baik dari segi volume atau jumlah, dan kenaikan harganya.

(1.) Termasuk dalam daftar 60 perusahaan yang memiliki kapitasisasi market tertinggi dalam 12 bulan terakhir

(2.) Termasuk dalam daftar 60 perusahaan yang memiliki nilai transaksi tertinggi di market reguler dalam 12 bulan terakhir

(3.) Terdaftar dalam Bursa Efek Indonesia sedikitnya 3 bulan

(4.) Memiliki laporan keuangan yang baik (baca:sehat), cash flow dan pertumbuhan yang baik,nilai transaksi yang baik, baik dari segi volume atau jumlah, dan kenaikan harganya.

🍌

KONTAN.CO.ID - JAKARTA. Dua pasangan calon presiden dan wakil presiden sudah siap bertarung di Pemilu 2019. Petahana Joko Widodo menggandeng Ketua MUI Ma'ruf Amin, sedang Prabowo Subianto berduet dengan Wakil Gubernur DKI Jakarta Sandiaga Uno.

Perhelatan demokrasi ini tentu akan memengaruhi sentimen di pasar modal. Sejumlah saham disinyalir berpeluang diuntungkan. William Hartanto, analis Panin Sekuritas, menyebut, sektor konsumer, media dan telekomunikasi diunggulkan saat pemilu.

Menurut dia, saham telekomunikasi dan media berpeluang terdongkrak karena publik akan lebih giat mengakses situs online dan siaran televisi untuk mengetahui perkembangan politik.

Kepala Riset Narada Aset Manajemen Kiswoyo Adi Joe sependapat. "Dengan banyak kegiatan kampanye, permintaan terhadap produk konsumer, termasuk rokok, akan meningkat," kata dia, Minggu (12/8).

Begitu pula kebutuhan telekomunikasi dan akses media massa. Di sektor media, Kiswoyo merekomendasikan MNCN dan SCMA. Pada sektor konsumer yang menarik, seperti UNVR, INDF, ICBP, MYOR, dan ROTI. Lalu, saham rokok yang menarik adalah HMSP dan GGRM.

Kiswoyo memperkirakan, harga saham-saham itu bisa naik 10%-20% hingga pilpres tahun depan, “Semua saham-saham itu bisa dibeli, masih murah," saran dia.

Sedangkan, Hartanto merekomendasikan SCMA dan VIVA. Target harga akhir tahun SCMA di Rp 2.500 dan VIVA Rp 300.

Analis Paramitra Alfa Sekuritas William Siregar menambahkan, secara historikal, saham sektor ritel juga naik signifikan saat pilpres. Selain itu, sektor-sektor yang terkait dengan program yang diusung capres juga berpeluang menguat.

Contohnya, kebijakan pemanfaatan energi biodesel yang digagas Jokowi dan program pembangunan infrastruktur akan berdampak positif pada saham CPO dan konstruksi. "Terlebih jika publik dominan terhadap pasangan calon tersebut,"

papar dia.

papar dia.

William Hartanto merekomendasikan beli saham TBLA dan WSKT. Target harga jangka panjang TBLA di level Rp 1.700 per saham dan target WSKT di level Rp 4.000 per saham.

Hanya jangka pendek

Sejumlah saham di bursa domestik berkorelasi dengan kontestan pilpres 2019. Sebut saja, Sandiaga memiliki saham SRTG, MPMX, DGIK, ADRO, dan NRCA. Adapun petahana Joko Widodo identik dengan saham konstruksi dan infrastruktur karena terkait dengan program kerjanya.

Menurut William Hartanto, mengacu pada kemenangan Sandiaga pada pilgub 2017, saham-saham yang terkait dengannya hanya menguat sepekan. "Jadi, dampak kali ini tidak besar, apalagi posisinya sebagai cawapres,” kata dia.

Saham yang identik dengan Jokowi juga akan berefek jangka pendek. Sebab, masih ada pekerjaan rumah terkait penyelesaian pembangunan dan cash flowBUMN konstruksi yang negatif.

Hartanto merekomendasikan wait and see saham-saham terkait Sandiaga. Sedangkan, jangka pendek masih bisa trading saham-saham konstruksi BUMN karena sudah masuk uptrend.

Analis Paramitra, William Siregar menyarankan investor perlu mencermati fundamental, bukan sekadar efek pilpres. Jika saham naik, namun fundamentalnya tidak kuat, maka tidak akan berpengaruh signifikan. Jangan pula tergesa-gesa masuk, karena arah politik belum stabil.

🍓

Jakarta detik, Ellen May - Belum lama ini Bursa Efek Indonesia (BEI) mengeluarkan daftar emiten Indeks LQ45 terbaru untuk periode Agustus 2016–Januari 2017.

BEI secara rutin memantau dan mengevaluasi kinerja saham-saham di dalam Indeks LQ 45. Setiap 6 bulan sekali, BEI juga mengadakan penilaian terhadap Indeks LQ 45. Saham yang kinerjanya menurun akan dikeluarkan dari indeks.

Wait… Apa Itu LQ45? Apa tujuan dibentuknya Indeks LQ45? Bagaimana kriteria pemilihan saham indeks LQ45? Saham apa saja yang baru dicoret dari Indeks LQ45? Apa manfaatnya indeks LQ45 buat investor?

Simak penjelasannya di bawah ini ya.

Apa Itu LQ 45?

LQ 45 merupakan salah satu indeks di Bursa Efek Indonesia (BEI), di mana indeks tersebut diperoleh dari perhitungan 45 emiten dengan seleksi kriteria seperti penilaian atas likuiditas.

Yang dimaksud dengan penilaian atas likuiditas adalah seleksi atas emiten-emiten tersebut juga dengan mempertimbangkan kapitalisasi dari pasar.

Apa Tujuan Indeks LQ 45?

Tujuan indeks LQ 45 adalah sebagai pelengkap IHSG dan khususnya untuk menyediakan sarana yang obyektif dan terpercaya bagi analisis keuangan, manajer investasi, investor dan pemerhati pasar modal lainnya dalam memonitor pergerakan harga dari saham-saham yang aktif diperdagangkan.

Bagaimana Kriteria Pemilihan Saham Indeks LQ 45?

Sejak diluncurkan pada bulan Februari 1997 ukuran utama likuiditas transaksi adalah nilai transaksi di pasar reguler. Sesuai dengan perkembangan pasar dan untuk mempertajam kriteria likuiditas, maka sejak review bulan Januari 2005, jumlah hari perdagangan dan frekuensi transaksi dimasukkan sebagai ukuran likuiditas. Sehingga kriteria suatu emiten untuk dapat masuk ke dalam perhitungan indeks LQ 45 adalah dengan mempertimbangkan faktor-faktor sebagai berikut:

Telah tercatat di BEI minimal 3 bulan

Saham harus masuk ke dalam jajaran teratas dalam peringkat berdasarkan kapitalisasi pasar (yang dilihat adalah rata-rata kapitalisasi pasar selama 12 bulan terakhir).

Masuk dalam 60 saham berdasarkan nilai transaksi di pasar reguler (yang dilihat adalah rata-rata nilai transaksi selama 12 bulan terakhir)

Dari 60 saham tersebut, 30 saham dengan nilai transaksi terbesar secara otomatis akan masuk dalam perhitungan indeks LQ45.

Evaluasi Indeks dan Penggantian Saham

Duduk di jajaran LQ 45 merupakan suatu kehormatan bagi sebuah perusahaan. Mengapa? Sebab hal itu menandakan jika pelaku pasar modal percaya dan juga telah mengakui jika tingkat likuiditas dan kapitalisasi pasar dari perusahaan tersebut baik.

Bagi emiten yang sudah masuk ke dalam indeks LQ 45 bukan berarti bisa lantas bersantai, namun harus tetap kerja keras untuk mempertahankan posisinya karena saham-saham ini akan terus dipantau oleh Bursa Efek Indonesia.

Bursa Efek Indonesia secara rutin akan memantau perkembangan kinerja emiten-emiten yang masuk dalam perhitungan indeks LQ 45. Setiap tiga bulan sekali dilakukan evaluasi atas pergerakan urutan saham-saham tersebut. Apabila ada saham yang sudah tidak masuk kriteria maka akan diganti dengan saham lain yang memenuhi syarat.

Pemilihan saham-saham LQ 45 harus wajar, oleh karena itu BEI mempunyai komite penasehat yang terdiri dari para ahli di Otoritas Jasa Keuangan (OJK), Universitas, dan Profesional di bidang pasar modal. Penggantian saham akan dilakukan setiap enam bulan sekali, yaitu pada awal bulan Februari dan Agustus.

Faktor–faktor yang Berperan dalam Pergerakan Indeks LQ 45, yaitu:

1. Tingkat suku bunga SBI sebagai patokan (benchmark) portofolio investasi di pasar keuangan Indonesia

2. Tingkat toleransi investor terhadap risiko

3. Saham–saham penggerak indeks (index mover stocks) yang notabenenya merupakan saham berkapitalisasi pasar besar di Bursa Efek Indonesia

Faktor–faktor yang Berpengaruh Terhadap Naiknya Indeks LQ 45 adalah:

1. Penguatan bursa global dan regional menyusul penurunan harga minyak mentah dunia, dan

2. Penguatan nilai tukar rupiah yang mampu mengangkat indeks LQ 45 ke zona positif. (drk/drk)

🍊

per tgl 02 Agustus 2018:

Trik Membaca Laporan Keuangan Paling Efisien Sebelum Beli Saham

diskartes.com – Assalamualaykum pembaca setia!

Sudah sering saya bilang kepada Anda sebelum beli saham untuk selalu belajar terlebih dahulu dan jangan pengen instan. Beberapa kali saya temui orang yang langsung nanya kayak gini,

“Mas Kartes, beli saham apa? Saya mau ngikut dong.”

Okay, saya jawab dong portofolio saya. Kemudian masih nanya lagi,

“Mas, sahamnya turun nih. Dijual ga ya?”

Please guys, ketika saya mengambil sebuah keputusan jual beli, selalu ada alasan dibaliknya. Makanya, beli e-book INVESTORY biar memiliki gambaran dasar ketika berinvestasi. LoL

No, bukan itu topik kali ini. Karena melalui artikel ini, saya akan ajarkan dengan cuma-cuma fundamental paling dasar dalam menilai saham, yaitu membaca laporan keuangan.

Oh ya, tidak perlu khawatir bahwa akan rumit nan memusingkan. Saya pernah mendapat nilai NOL ketika pelajaran akuntansi di SMA (yang baru saya akuin kali ini kepada Anda). So, tidak perlu putus asa. I will make it very simple for you, guys!

Namun sebelumnya, kita akan menggunakan sebuah laporan keuangan dari PT Telekomunikasi Indonesia, Tbk sebagai bahan belajar. Kalian download ya!

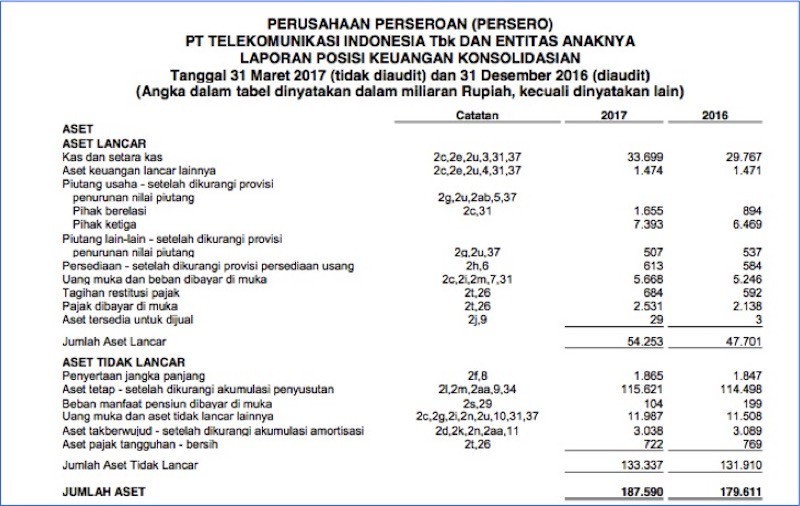

1. Neraca Keuangan Perusahaan

Bayangin sebuah timbangan, tapi bukan yang berat badan. Saya tau Anda semua bermasalah dengan berat badan, jadi bayanginnya timbangan seperti rasi bintang libra atau milik kejaksaan. Bagian kanan kirinya harus sama biar seimbang.

Seperti itulah neraca keuangan perusahaan dibuat. Konsep paling gampang,

Aset Perusahaan = Utang + Modal

Aset perusahaan banyak macamnya, misalnya duit cash, gedung, mobil, atau bahkan piutang perusahaan ke pihak lain. Kemudian Utang menunjukkan utang perusahaan secara total, baik dalam bentuk obligasi maupun utang ke Bank. Sementara Modal termasuk bagian saham yang dijual belikan, adapula kepemilikan si owner perusahaan.

Jangan bingung dengan kata “liabilitas”, itu artinya utang. Setahun yang lalu, seorang dosen kesohor dari STAN Jakarta pernah menulis tentang akuntansi di blog ini. Coba deh dibaca lagi.

Sekarang perhatikan jumlah di paling bawah masing-masing kotak. Pasti sama kan? Itulah kenapa disebut sebagai neraca. Dari dua box di atas kita bisa membuat beberapa analisis sederhana lhoh, seperti pas kita belajar analisis fundamental saham.

Current Ratio, digunakan untuk melihat likuiditas perusahaan. Semakin tinggi akan semakin baik bos!

Aset Lancar/ Kewajiban Lancar

Kalau dari contoh di atas berarti, 54.253/40.687= 1, …. (hitung sendiri ya). Jangan lupa dilihat yang 2017 aja.

Debt To Equity Ratio, mengetahui tingkat utang perusahaan. Kalau hasilnya di atas 1 berarti utangnya lebih gede daripada modal, pun sebaliknya. Rumusnya

Total Utang/ Modal

Lagi-lagi dari box diatas, ngitungnya berarti 75.133/112.457=0, ….

Selain itu masih ada Quick Ratio, Cash Ratio, dan macam-macam rasio likuiditas lain. Bahkan, kalau mau Anda bikin rasio karya sendiri, siapa tau cocok dan malah bisa dapat nobel. Good kan? Kita lanjut pembahasan lainnya.

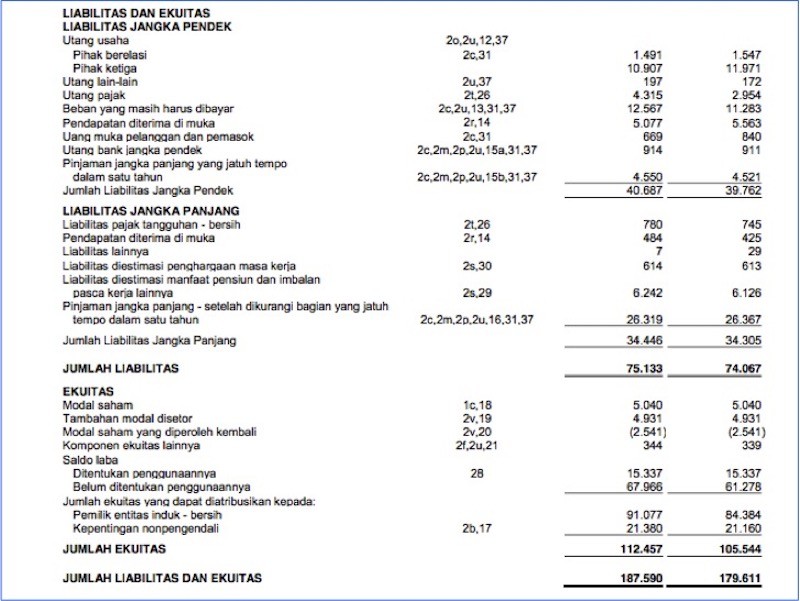

2. Laporan Laba Rugi (Income Statement)

Masuk ke bagian income statement, seperti namanya, ni laporan menunjukkan bagaimana perusahaan tetap survive menghasilkan keuntungan. Again, akan saya tampilkan screenshot laporannya, tapi untuk lebih jelasnya tolong download link Telkom yang sudah saya kasih di atas ya. Gambarnya lebih terang.

Apa yang ada dipikiran kalian ketika melihat laporan laba rugi di atas?

Laporan tadi menceritakan banyak hal lhoh, misalnya kenapa laba perusahaan bisa naik, apakah memang produksinya bertambah atau justru gara-gara penjualan aset. Penjualan aset tadi, dicatat dalam akun “Penghasilan Lain-Lain”. Di box, sebelah “penghasilan lain-lain”, kan ada tuh catatan tulisan 2l, 2r, 9c. Anda bisa bongkar isinya sesuai catatan halaman-halam berikutnya, bernomor 2l dan seterusnya.

Kita juga bisa membuat rasio profitabilitas dengan memanfaatkan income statement. Misalnya Gross Profit Margin, Net Profit Margin, Return on Investment, Return on Equity, Earning Per Share dan masih banyak lagi. Jangan tanya rumusnya, kan sudah pernah ditulis disini.

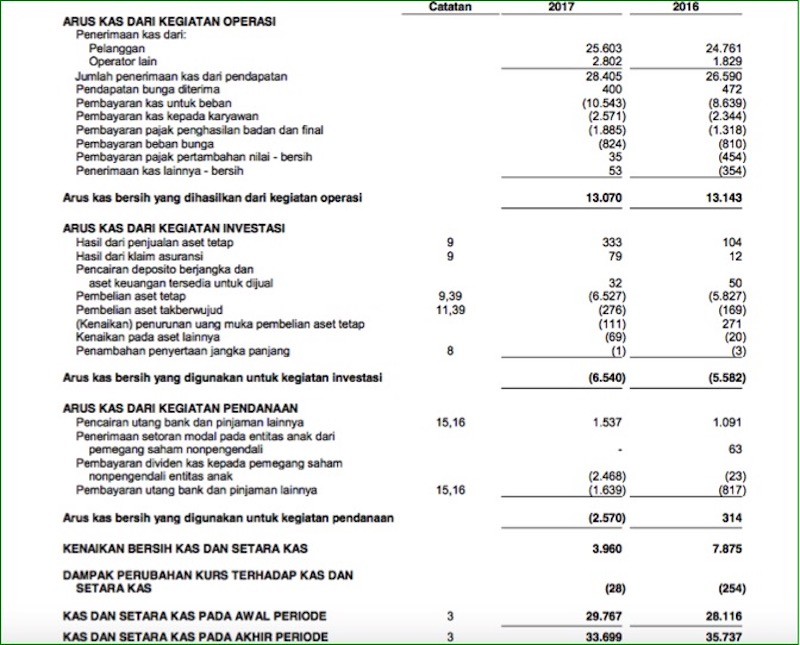

3. Laporan Arus Kas

Kuliahnya dilanjut yuk, di box pertama bagian aset lancar, ada akun (item) namanya “Kas dan setara kas”. Rincian item tadi kemudian akan dirinci dalam laporan arus kas, jadi pembaca akan mengetahui pergerakan duit perusahaan. Perhatikan box hijau di bawah ini.

Sekarang bandingkan nilai akun “Kas dan setara kas”, pasti sama dong dengan total laporan arus kas yaitu 33.699 untuk tahun 2017.

Ajaib kan?

Gunanya apa sih laporan arus kas?

Jadi kalau kalian mau tahu duit perusahaan digunakan untuk bayar apa saja, bisa melihat dari laporan arus kas. Bisa juga untuk mengetahui sumber penambahan uang kas perusahaan. Karena bagaimanapun juga, bisa gawat kalau sampai perusahaan ga punya duit kan? Masa isinya cuma investasi atau bisnis, gimana bayar karyawan?

Ingat, cash is the king!

Dari laporan arus kas tadi, kita bisa membaca bahwa penjualan aset PT Telkom meningkat dan ngasih duit karyawan lebih sedikit. Ada apa nih sebenarnya? Darimana bisa mengambil kesimpulan seperti itu?

Anda harus buka halaman-halaman selanjutnya, disitu akan nampak detailnya. Karena kalau dituliskan disini ga akan cukup. Hei, kalau mau ikut seminar diskusi saya juga boleh. Insya Alloh akan segera dilaunching, seat terbatas, minat?

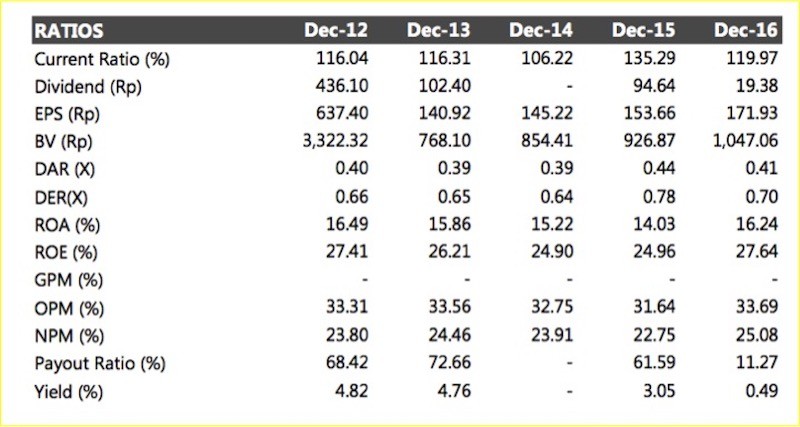

Menilai Performa Perusahaan

Thanks to BEI, mereka sudah menyiapkan kertas kerja yang isinya ada performa perusahaan. Cari aja langsung di google dengan mengetikkan kode perusahaan+idx. Contoh: “TLKM IDX”

Untuk membantu Anda yang super sibuk, saya sudah siapkan juga nih performa perusahaan Telkom untuk kita belajar bareng. Download!

Sedikit saya cuplik dari kertas kerja performa perusahaan tadi, terutama di bagian rasio-rasio, jadinya seperti ini

Nah dari report tadi, jangan serta merta ditelan mentah. Namun juga harus dicari penyebab terjadinya kenaikan maupun penurunan. Misalnya kenapa dividen 2012 ke 2013 mengalami penurunan, apakah ada permasalahan atau tidak. Dari situ kita bisa mengambil kesimpulan proyeksi ke depannya. Saya tidak akan memberi penjelasan rinci, itu jadi PR Anda yak! Ada yang harus saya “bereskan” soalnya hari ini.

JAKARTA - Sesuai Peraturan Otoritas Jasa Keuangan tentang keterbukaan informasi, setiap perusahaan publik yang tercatat di Bursa Efek Indonesia wajib mempublikasikan laporan keuangan selambatnya 90 hari sejak berakhirnya tahun buku perusahaan.

Itu artinya, selambatnya tanggal 31 Maret, laporan keuangan harus sudah disampaikan pada otoritas dan dipublikasikan di media nasional. Tidak heran bila selama bulan Maret 2017 yang lalu, terutama pada pekan terakhir, banyak laporan keuangan emiten menghiasi halaman media-media cetak nasional.

BERITA TERKAIT+

Otoritas tentu punya alasan menetapkan aturan tersebut. Salah satunya agar publik punya akses mudah mendapatkan laporan Keuangan Tahunan emiten. Laporan ini dapat dijadikan pedoman untuk membuat riset sederhana tentang kondisi fundamental emiten, sekaligus menilai prospek perusahaan bersangkutan. Agar punya informasi lebih komprehensif, investor juga perlu mendapatkan dokumen resmi laporan keuangan emiten yang lazimnya sangat detail.

Agar bisa membuat riset sederhana untuk keperluan pribadi, seorang investor atau calon investor perlu punya gambaran sederhana tentang cara memahami laporan keuangan. Ini penting bagi investor sebelum membuat keputusan berinvestasi. Langkah pertama, penting untuk mencermati laporan direksi atau manajemen perusahaan. Sebab pada bagian ini manajemen menjelaskan tentang perjalanan perusahaan, prospek, serta recana bisnis ke depan.

Langkah berikut mencermati angka-angka yang tertera dalam laporan keuangan. Informasi penting yang perlu dicermati meliputi: neraca, laporan laba rugi, laporan arus kas, laporan perubahan modal, serta catatan atas laporan keuangan. Minimal seorang investor mencemati neraca setelah laporan direksi.

Pada prinsipnya, neraca menggambarkan posisi keuangan perusahaan, yang isinya berupa catatan tentang aktiva (aset), kewajiban (utang), serta ekuitas (modal). Aktiva atau aset adalah segala sesuatu yang dimiliki perusahaan, sedangkan pasiva (kewajiban dan ekuitas) merupakan gambaran tentang apa dilakukan perusahaan untuk memperoleh atau membiayai aset.

Ada beberapa poin penting dalam neraca yang perlu dicermati. Poin pertama adalah pos pendapatan usaha. Poin ini bisa memperlihatkan perusahaan dalam tren positif atau sebaliknya dari sisi operasional. Berita baik jika pendapatan usaha perusahaan dalam posisi positif.

Langkah berikut melihat posisi laba bersih setelah pajak. Laba bersih perusahaan menentukan besarnya laba bersih per saham. Laba bersih per saham menjadi indikasi untuk besarnya dividen yang akan dibagikan untuk pemegang saham. Perlu bagi seorang investor untuk membandingkan pendapatan usaha dan laba bersih antara beberapa emiten dalam satu sektor. Tujuannya untuk memastikan emiten mana yang membukukan pertumbuhan pendapatan dan laba bersih lebih tinggi pada sektor yang sama.

Ada beberapa rasio keuangan yang juga penting dicermati. Pertama, net profit margin (NPM) yang menggambarkan profitabilitas perusahaan. Nilai NPM berasal dari laba bersih dibagi pendapatan usaha. Semakin besar nilai NPM, semakin efisien perusahaan tersebut.

Return on equity (ROE) memberikan gambaran perbandingan antara laba yang dihasilkan dengan modal yang disetorkan pemegang saham (ekuitas). Rasio ini digunakan untuk mengukur tingkat pengembalian hasil investasi. Nilai ROE yang baik biasanya di atas 20% persen. Semakin tinggi ROE semakin bagus atau semakin optimal kemampuan perusahaan dalam memanfaatkan modal perusahaan.

Rasio ketiga adalah earning per share (EPS) atau laba bersih per saham. Angka EPS diperoleh dengan membagi laba bersih perusahaan (setelah dikurangi dividen), dengan jumlah saham beredar. EPS juga bisa digunakan untuk melihat profitabilitas perusahaan. Semakin besar nilai EPS, semakin bagus kinerja emiten.

Nilai buku perusahaan atau book value perlu juga dilihat. Nilai buku berguna untuk membandingkan nilai perusahaan per saham dengan posisi harga saham di lantai bursa. Jika harga saham lebih tinggi dari nilai buku per saham, maka disebut saham tersebut overvalue atau harga melebihi nilai buku. Artinya potensi kenaikan harga saham itu akan terbatas. Sebaliknya, jika harga saham di bawah nilai buku, maka disebut undervalued atau harga saham masih di bawah nilai buku. Kenaikan harga saham sangat terbuka.

Indikator lain yang juga perlu dilihat adalah price to earnings ratio (PER). Perhitungan nilai PER dapat dilakukan dengan cara membagi harga saham dengan EPS. Semakin tinggi PER maka semakin mahal harga saham tersebut. Sebaliknya nilai PER yang rendah berarti harga saham tergolong masih murah. (TIM BEI)

(dni)

🍌

per tgl 27 Juli 2018:

Bisnis.com, JAKARTA -- Musim laporan keuangan semester I/2018 menjadi katalis positif bagi pergerakan Indeks Harga Saham Gabungan (IHSG). Namun, sentimen negatif dari global diperkirakan akan membatasi kenaikan indeks pada pekan ini.

Analis Bahana Sekuritas Muhammad Wafi menilai pembalikan modal dari sejumlah negara Asia seperti India, Malaysia, Filipina, Indonesia dan negara lainnya, masih terjadi akibat perang dagang yang dimotori oleh AS dan China.

Apalagi, ditambah kebijakan bank sentral AS atau Federal Reserve yang diperkirakan bakal menaikkan bunga acuan melebihi ekspektasi pasar.

Keluarnya dana-dana asing dari pasar keuangan membuat indeks dan sejumlah mata uang Asia tertekan cukup dalam, termasuk Indonesia. Sejak Februari 2018, indeks telah tertekan sebesar 14,3% dan rupiah sudah terdepresiasi 5,6%.

"Padahal, secara fundamental, perekonomian Indonesia tidaklah buruk dan masih menjanjikan return yang lebih baik dibandingkan negara lain," tuturnya dalam siaran pers, Rabu (25/7/2018).

Wafi menilai faktor domestik memperlihatkan tren membaik yang tercermin dalam peningkatan angka penjualan ritel. Hal ini memperlihatkan tingkat konsumsi masyarakat yang semakin kuat.

Kekhawatiran investor terhadap defisit neraca perdagangan terlalu berlebihan, karena pada Juni 2018 membukukan surplus tertinggi sejak September 2017.

Data Badan Pusat Statistik (BPS) memperlihatkan neraca perdagangan Indonesia surplus US$1,74 miliar. Surplus neraca perdagangan ini memberi ruang bagi kebijakan moneter untuk menahan suku bunga acuan atau BI 7-Days Reverse Repo Rate (7DRRR) tetap di level 5,25%.

Sebelumnya, Bank Indonesia (BI)menaikkan suku bunga total sebesar 100 basis point (bps) sejak April 2018 untuk menjaga volatilitas nilai tukar meski perekonomian domestik memperlihatkan fundamental yang kokoh dan memperlihatkan tren membaik.

Menurut Wafi, valuasi saham-saham pembentuk IHSG sudah berada di level terendah, bila melihat rasio harga saham terhadap pendapatan emiten pada umumnya.

"Saat ini, sudah berada di level terendah dalam 10 tahun terakhir,'' ujarnya.

Di sisi lain, BI masih konsisten mengambil kebijakan menaikkan suku bila diperlukan untuk menjaga stabilitas nilai tukar. Hal ini mestinya bisa dilihat investor sebagai peluang untuk kembali masuk ke pasar keuangan Indonesia.

Dengan melihat perkembangan di global serta fundamental domestik, Bahana Sekuritas merekomendasikan beli saham PT Bank Mandiri Tbk. (BMRI) dengan target harga Rp 9.500 dan saham PT Bank Central Asia Tbk. (BBCA) dengan target harga Rp 27.600 karena valuasi kedua saham bank ini cukup atraktif.

Bank Mandiri memperlihatkan tren kinerja positif setelah mampu mengatasinya masalah kredit bermasalah, sehingga biaya pencadangan turun drastis yang berakibat pada peningkatan laba bersih perseroan. Adapun BBCA mampu mempertahankan biaya dana murah di tengah-tengah tren kenaikan suku bunga.

Seiring dengan semakin kuatnya konsumsi domestik, kinerja PT Ramayana Lestari Sentosa Tbk. (RALS), PT Indofood Sukses Makmur Tbk. (INDF) dan PT Erajaya Swasembada Tbk. (ERAA) akan diuntungkan.

Bahana menargetkan harga RALS sebesar Rp1.570 seiring dengan transformasi bisnis yang dilakukan oleh manajemen dalam setahun terakhir. Target harga INDF dipatok sebesar Rp8.600, sejalan dengan menguatnya permintaan atas barang konsumsi yang cepat habis atau Fast Moving Consumer Goods (FMCG).

Sementara itu, ERAA dipatok dengan target harga Rp4.000 dengan prospek margin yang semakin baik, ditopang oleh penjualan Samsung dan iPhone keluaran terbaru, serta Xiaomi yang masih menjadi incaran masyarakat kelas menengah bawah.

PT Astra International Tbk. (ASII) dengan target harga Rp7.800 juga memiliki prospek positif karena mayoritas unit bisnisnya mengalami pertumbuhan yang cukup baik, termasuk PT United Tractor Tbk. (UNTR) dengan target harga Rp41.100. UNTR ditopang oleh penjualan alat berat dan prospek industri pertambangan yang semakin baik dengan stabilnya harga komoditas global.

PT HM Sampoerna Tbk. (HMSP) juga direkomendasikan beli dengan target harga Rp4.400. Dengan market share terbesar di industri rokok dan rata-rata harga penjualan masih sesuai dengan daya beli masyarakat, margin HMSP diperkirakan lebih baik dibanding produsen rokok lainnya.

PT XL Axiata Tbk. (EXCL) dengan target harga Rp4.000 juga cukup menjanjikan, karena valuasi harga sudah berada di level terendah dibanding emiten telekomunikasi lainnya

🌸

per tgl 05 Juli 2018:

per tgl 18 Mei 2018:

kaitan bank sentral dalam pengambilan kebijakan suku bunga acuan biasanya mempertimbangkan banyak hal, termasuk INFLASI, imbal hasil surat utang negara / korporasi, n Produk Domestik Bruto (indikator pertumbuhan ekonomi). Jika inflasi tinggi, maka ekspektasi kenaekan suku bunga acuan (jangka pendek s/d 1 taon) lebe tinggi. Jika imbal hasil surat utang naek (dalam persentase) maka ekspektasi suku bunga acuan bisa terjadi. Jika PDB naek tinggi, maka inflasi bisa meningkat signifikan, lalu ekspektasi kenaekan suku bunga acuan tak terelakkan.

sebaliknya, jika inflasi rendah, imbal hasil surat utang rendah, n pdb rendah, maka sbagai DUKUNGAN (support) menopang pertumbuhan ekonomi, bank sentral akan MENURUNKAN tingkat suku bunga acuan.

Yang merepotkan bank sentral, jika angka pertumbuhan ekonomi sudah naek tapi inflasi tidak terjadi atwa inflasi rendah sekale, maka suku bunga acuan bisa dibiarkan FLAT aka mendatar, atwa malah diturunkan juga (terutama karna alasan inflasi).

nah, dalam ilustrasi 4 hal tersebut berisi 2 diagram: segiempat n lingkaran putus-putus. lingkaran putus-putus itu menggambarkan kaitan secara tak langsung (biasanya bisa langsung) 4 hal tersebut. artinya: bisa aza kebijakan bank sentral terkait suku bunga acuan akan berpengaruh ke pasar: inflasi tertekan saat suku bunga naek, pdb juga bisa terhambat saat suku bunga naek, n imbal hasil surat utang dengan sendirinya bisa menghambat gerak naek pertumbuhan ekonomi, karna ketinggian imbal hasil obligasi tersebut.

analisis JO : kaitan suku bunga acuan the Fed Fund n pertumbuhan amrik

nah, dalam ilustrasi 4 hal tersebut berisi 2 diagram: segiempat n lingkaran putus-putus. lingkaran putus-putus itu menggambarkan kaitan secara tak langsung (biasanya bisa langsung) 4 hal tersebut. artinya: bisa aza kebijakan bank sentral terkait suku bunga acuan akan berpengaruh ke pasar: inflasi tertekan saat suku bunga naek, pdb juga bisa terhambat saat suku bunga naek, n imbal hasil surat utang dengan sendirinya bisa menghambat gerak naek pertumbuhan ekonomi, karna ketinggian imbal hasil obligasi tersebut.

analisis JO : kaitan suku bunga acuan the Fed Fund n pertumbuhan amrik

🍧

per tgl 26 Juli 2018:

KONTAN.CO.ID - JAKARTA. Lima perusahaan resmi masuk ke dalam daftar LQ45 pada periode Agustus 2018 hingga Januari 2019. Hal ini sesuai dengan pengumuman bursa No:Peng-0069/BEI.OPP/07-2018.

Lima perusahaan yang baru masuk ke dalam daftar LQ45 adalah PT Sentul City Tbk (BKSL), PT Elnusa Tbk (ELSA), PT Indah Kiat Pulp and Paper Tbk (INKP), PT Indo Tambangraya Megah Tbk (ITMG) dan juga PT Medco Energy International Tbk (MEDC).

Sementara itu, lima perusahaan didepak dari daftar LQ45 yakni PT Global Mediacom Tbk (BMTR), PT Bumi Resources Tbk (BUMI), PT Hanson International Tbk (MYRX), PT Pakuwon Jati Tbk (PWON) dan juga PT Trada Alam Minera Tbk (TRAM).

Daftar LQ45 periode baru bisa dilihat di sini

🌾

per tgl 20 Mei 2018:

JAKARTA sindonews - Rumah123 menemukan fakta bahwa 45% penduduk Jakarta tidak tinggal di rumah yang mereka bisa beli sendiri. Berdasarkan data yang dioleh tim Business Intelligent Rumah123, meski tinggal di rumah yang berlabel milik sendiri, hunian tersebut didapat dari hasil warisan keluarga.

Country General Manager Rumah123 Ignatius Untung menjelaskan, hasil survei ini menunjukan kondisi yang mengkhawatirkan. Terutama dengan penghasilan pas-pasan.

"Mereka yang memiliki penghasilan bulanan, baik di bawah atau di atas Rp10 juta tetap kesulitan membayar DP," kata Untung di Jakarta melalui keterangan resmi di Jakarta, Sabtu (19/5/2018).

Berdasarkan data, besaran uang muka atau down payment (DP) ternyata masih menjadi momok di semua kelompok penghasilan. Jadi kurang tepat jika berpikir hanya mereka dengan penghasilan kecil yang kesulitan menyediakan dana untuk pembayaran DP.

"Betul, pengakuan tinggal di rumah sendiri, namun rumah tersebut mereka peroleh dari warisan. Bukan dibeli dengan uang mereka sendiri," katanya.

Menurutnya, jika mereka yang berpenghasilan di bawah Rp10 juta per bulan kesulitan membayar DP lantaran kurangnya penghasilan, berbeda dengan yang di atas Rp10 juta. Golongan berpenghasilan terbilang besar ini cenderung kesulitan membayar DP karena “terlilit” utang.

"Sebut saja credit card, Kredit Tanpa Agunan (KTA) dan Kredit Kendaraan Bermotor (KKB)" pungkas Ignatius.

Data menunjukkan bahwa 60,32% milenial di rentang usia 22-28 tahun mencari hunian sebagai bentuk investasinya. Sementara 39, 68% lainnya belum berencana sedikitpun.

(ven)

🍚

per tgl 16 Mei 2018:

KONTAN.CO.ID - JAKARTA. Dalam strategi investasi saham, penurunan harga saham bisa dimanfaatkan untuk membeli atau menambah kepemilikan saham. Apalagi, jika emiten yang harga sahamnya turun tersebut memiliki prospek cerah.

Ini pula yang dilakukan investor kawakan Lo Kheng Hong. Investor yang kerap dijuluki Warren Buffett Indonesia ini baru saja menambah kepemilikan saham di PT Petrosea Tbk (PTRO). Berdasarkan data Kustodian Sentral Efek Indonesia (KSEI), kepemilikan saham Lo Kheng Hong di PTRO pada Senin (14/5) bertambah sebanyak 589.800 saham.

Sebelumnya, pria yang akrab disapa LKH itu memiliki 116.985.500 saham PTRO atau setara dengan 11,6% dari total saham PTRO. Kini, kepemilikan saham Lo Kheng Hong di PTRO bertambah menjadi 117.548.300 atau setara dengan 11,65%.

Sebagai catatan, Lo Kheng Hong merupakan pemegang saham terbesar nomor dua di PTRO setelah PT Indika Energy Tbk (INDY). Saat ini, Indika menguasai 69,8% saham PTRO.

Tentu bukan tanpa alasan Lo Kheng Hong menambah saham PTRO. "Harga sahamnya turun banyak," ujar Lo Kheng Hong singkat.

Memang, harga saham PTRO belakangan cukup tertekan. Dalam sebulan terakhir, harga saham PTRO sudah turun 22,08%. Dihitung dalam tiga bulan terakhir, harga saham PTRO turun 27,52%. Rabu (9/5) lalu, harga saham PTRO menyentuh posisi terendah sepanjang tahun di harga Rp 1.535 per saham.

Padahal, harga saham PTRO sempat melaju kencang di periode Januari-Februari 2018. Di awal tahun, harga saham PTRO dibuka di posisi Rp 1.660 per saham. Pada Februari 2018, tepatnya pada Senin (5/2), harga Saham PTRO sempat menyentuh posisi tertinggi sepanjang tahun di harga Rp 2.950 per saham. Harga penutupan tertinggi terjadi di akhir pekan sebelumnya, Jumat (2/2), di posisi Rp 2.780 per saham.

Lo Kheng Hong bahkan sempat memanfaatkan kenaikan harga saham PTRO untuk merealisasikan keuntungan. Pada Februari lalu, Lo Kheng Hong menjual sebagian kecil saham PTRO yang ia miliki.

Pada akhir Januari 2018, Lo Kheng Hong masih mendekap 117.983.600 saham PTRO atau setara dengan 11,7%. Pada akhir Februari, kepemilikan sahamnya di PTRO telah berkurang menjadi 116.958.500 atau setara dengan 11,6%. Itu artinya, Lo Kheng Hong telah menjual sekitar 1 juta saham PTRO.

Lalu, mengapa Lo Kheng Hong sekarang menambah saham PTRO lagi? Tentu, bagi seorang investor nilai seperti Lo Kheng Hong, penurunan harga saham tidak cukup menjadi alasan untuk membeli saham. Kinerja dan prospek emiten justru lebih menjadi pertimbangan.

Menurut Lo Kheng Hong, harga saham PTRO telah turun dari Rp 2.950 per saham ke Rp 1.535 per saham. Padahal, kinerja anak usaha Grup Indika ini terus membaik seiring kenaikan harga batubara.

Seperti diketahui, pada akhir 2017 lalu, Petrosea berhasil mencetak laba bersih sebesar US$ 8,23 juta. Padahal, pada akhir 2016, Petrosea masih membukukan rugi bersih senilai US$ 7,93 juta.

Sebagai perusahaan kontraktor tambang batubara, Lo Kheng Hong mengatakan, Petrosea akan memperoleh banyak kontrak jasa pertambangan berkat kenaikan harga batubara. "Dengan banyaknya kontrak mining, tentu saja labanya akan meningkat," tutur Lo Kheng Hong meyakini.

Keyakinan Lo Kheng Hong terkait peningkatan kontrak jasa pertambanga PTRO memang sudah terbukti. Pada kuartal I lalu, Petrosea telah meneken amandeman dan perpanjangan kontran dengan dua kliennya, yakni PT Indonesia Pratama dan PT Kideco Jaya Agung. Yang disebut terakhir adalah perusahaan yang masih terafiliasi dengan PTRO lantaran sama-sama anak usaha Grup Indika. Berkat dua perpanjangan kontrak tersebut, kontrak jangka panjang PTRO per akhir Maret 2018 bertambah menjadi US$ 1,012 mliar.

Anda yang rajin membaca kolom Wake Up Call tulisan Lukas Setia Atmaja, Financial Expert Universitas Prasetya Mulya, di Harian KONTAN, tentu sedikit banyak mengetahui bagaimana kiat dan strategi Lo Kheng Hong dalam berinvestasi saham. Lo Kheng Hong dikenal sebagai investor yang mencari saham yang salah harga alias kemurahan.

Tentu, Anda boleh bertanya-tanya, mengapa Lo Kheng Hong menambah saham PTRO padahal harganya sudah tidak terbilang murah. Pada Rabu (16/5), harga saham PTRO ditutup di posisi Rp 1.870 per saham. Harga tersebut mencerminkan rasio harga saham terhadap laba bersih per saham alias price to earning ratio(PER) sebesar 22,42 kali.

Tentu, saham dengan PER 22,42 kali sulit untuk disebut salah harga atau kemurahan. Toh, Lo Kheng Hong punya alasan sendiri. Menurut dia, PER PTRO saat ini merupakan valuasi berdasarkan kinerja masa lalu.

Seorang investor, menurut Lo Kheng Hong, harus bisa melihat laba masa depan. Lo Kheng Hong lagi-lagi menegaskan, laba PTRO akan meningkat di masa yang akan datang seiring banyaknya perolehan kontrak jasa pertambangan. "Cara sederhana untuk melihat laba masa depan adalah didapat dari pernyataan direksi di paparan publik maupun di koran," ujar Lo Kheng Hong.

Lo Kheng Hong bisa jadi merupakan investor yang sudah paham betul jeroan PTRO. Dia bukanlah investor yang baru kemarin sore memegang saham PTRO. Lo Kheng Hong sendiri sudah tidak ingat persis kapan pertama kali mengoleksi saham PTRO.

KONTAN pernah menelusuri, Lo Kheng Hong sudah memiliki saham PTRO setidaknya sejak 2013 lalu. Berdasarkan catatan KONTAN, pada 24 Desember 2013, Lo Kheng Hong mendekap 77.557.000 saham PTRO atau setara dengan 7,69% total saham PTRO.

Sebagai investor nilai, Lo Kheng Hong juga dikenal sabar dalam berinvestasi. Bahkan, saat harga saham PTRO anjlok dari Rp 1.458 per saham, harga rata-rata sepanjang 2013, menjadi Rp 281 per saham pada Oktober 2015, Lo Kheng Hong tak melepas PTRO. Alih-alih menjual rugi, ia justru terus menambah kepemilikan saham di PTRO.

🍉

per tgl 08 Mei 2018:

🍈

per tgl 30 April 2018:

KONTAN.CO.ID - JAKARTA. Kejatuhan Indeks Harga Saham Gabungan (IHSG) dalam sepekan terakhir sejatinya bukan disebabkan faktor fundamental dalam negeri. Aksi jual terjadi lantaran terpapar sentimen global Amerika Serikat (AS).

Alhasil, banyak saham yang tiba-tiba melorot di bawah nilai wajar karena aksi panic selling. Padahal bisa jadi fundamental dan valuasinya masih bagus. Nah, analis menyebut, investor bisa memanfaatkan penurunan harga ini untuk masuk ke saham-saham murah tersebut.

BACA JUGA

Kepala Riset MNC Sekuritas Edwin Sebayang mengatakan, beberapa saham kakap memang dilanda aksi jual, terutama oleh investor asing. Ambil contoh, lima saham bank besar seperti BBCA, BBRI, BMRI, BBNI dan BBTN.

Beberapa saham dari sektor infrastruktur, konstruksi dan pertambangan juga dinilai punya nilai buku dan kinerja yang oke. Namun harganya sudah turun dalam. Misal, TLKM, WSKT, UNTR, BRPT, MARK dan GGRM. Edwin menilai, saham-saham ini masih undervalued.

Jadi, mumpung valuasinya murah, investor bisa mulai berbelanja saham-saham tersebut. "Investor boleh masuk sekarang, dengan cara cicil beli," papar Edwin kepada KONTAN, Minggu (29/4).

Saham UNTR misalnya, dalam sepekan belakangan, harganya turun 6,78%. Padahal, kinerja kuartal I-2018 naik tinggi, bahkan berada di atas konsensus analis. Kini, price to earning ratio (PER) UNTR sekitar 12,6 kali. Nilai bukunya juga sekitar 2,52 kali. Edwin pun memberi target harga Rp 41.000 di saham ini.

Kepala Riset Narada Kapital Indonesia Kiswoyo Adi Joe mengatakan, saham UNVR, TLKM, AUTO masih berada di bawah harga wajar. "Potensi untung masih besar. Saham-saham ini juga merupakan penggerak IHSG," kata dia.

Ia memberi contoh, saham TLKM saat ini dihargai sebesar Rp 3.730. Padahal, kisaran harga wajarnya ada di kisaran Rp 5.000. Dus, bakal ada potensi keuntungan lebih dari 20% dalam setahun ke depan.

Saham UNVR yang sudah turun 17,44% sepanjang tahun ini juga kini dinilai murah. Kiswoyo membidik potensi keuntungan dari UNVR bisa mencapai 30% dengan target harga Rp 63.000 per saham.

Kiswoyo mengatakan, sebaiknya strategi cicil beli saham undervalued lebih banyak difokuskan di saham keping biru. "Kalau IHSG turun, lebih baik beli blue chips. Karena kalau indeks membaik, saham blue chips yang paling cepat naik," tutur dia.

Nico Omer, Vice President Research & Analyst Valbury Sekuritas Indonesia, menilai, banyak saham sektor komoditas emas dan tembaga yang harganya tidak mencerminkan fundamental. Contohnya, MDKA, PSAB dan MBSS.

Lalu, analis Erdikha Elit Sekuritas Okky Jonathan Siahaan menyarankan untuk mencermati saham HOKI, UNVR dan TLKM.

🍁

per tgl 26 April 2018:

Jakarta - Indeks harga saham gabungan (IHSG) pada penutupan perdagangan sore ini Kamis (26/4) melemah 170,6 poin (2,81 persen) ke level 5.909,1.

Berdasarkan data Bursa Efek Indonesia (BEI) yang diolah Beritasatu.com, pelemahan kali ini terendah sejak 11 Oktober 2017 yang saat itu mencapai 5.882.

IHSG mulai menjajaki level 6.000-an pada 25 Oktober 2017 yakni mencapai 6.025. Selanjutnya berfluktatif di atas level psikologis 6.000. IHSG mencapai puncaknya pada 19 Februari 2018 di level 6.689. Selanjutnya berfluktuasi dalam range 6.300-6.600. Sebelum penurunan tajam sepekan terakhir, IHSG sempat mencapai 6.355 pada 19 April.

Sepanjang hari ini, asing melakukan jual bersih (net sell) sebesar Rp 1,29 triliun. Angka ini membaik dibandingkan net sell perdagangan Rabu (25/4) sebesar Rp 1,96 triliun.

Adapun sepanjang bulan April 2018 ini (periode 2-26 April), asing telah melepas saham dari bursa Indonesia sebesar Rp 9,45 triliun. Sementara sepanjang bulan Maret 2018, asing melakukan jual bersih sebesar Rp 14,63 triliun.

Sedangkan pada tahun berjalan 2018 (year to date/ytd) pada periode 2 Januari hingga 26 Maret 2018, asing telah melepas saham di Indonesia sebesar Rp 33,1 triliun. Angka ini setara lebih dari 75 persen dibandingkan sepanjang tahun 2017 dimana asing melepas sebesar Rp 40,38 triliun.

Analis NH Korindo Sekuritas menyatakan, pelemahan IHSG sejalan dengan melemahnya bursa Asia dan belum pulihnya bursa saham AS. Pemicunya adalah imbal hasil (yield) obligasi AS tenor 10 tahun melanjutkan peningkatan melebihi 3 persen, atau yang pertama sejak 2014. "Tingginya imbal hasil obligasi membuat investor kembali melepas kepemilikannya atas instrumen berisiko seperti saham," tulis riset tersebut.

Naiknya imbal hasil obligasi AS karena pasokan yang melimpah menyusul defisit anggaran. Pemicunya kebijakan pemerintahan Donald Trump yang memangkas pajak korporasi. Dengan pasokan obligasi yang melimpah, maka harga menjadi turun, sementara imbal hasil merangkak naik.

Dana yang berasal dari bursa saham AS dan emerging marketmengalir ke pasar obligasi AS karena dinilai memberikan imbal hasil tinggi.

Sementara Danpac Sekuritas menyatakan, banyaknya dana asing keluar dari bursa saham Indonesia karena kekhawatiran terhadap kenaikan suku bunga the Fed menyusul perbaikan ekonomi Paman AS yang ditandai dengan laju inflasi.

Dari dalam negeri, Bank Indonesia (BI) tidak optimal menahan pelemahan rupiah yang mencapai titik terendah selama dua tahun. Hal ini membuat ekspektasi kenaikan suku bunga semakin besar sekaligus memicu penjualan masif pada pasar saham dan obligasi.

Adapun pada perdagangan Kamis (26/4), kumpulan saham bluechips yang tergabung dalam indeks Investor33 melemah 13,1 (3,11 persen) mencapai posisi 411,3.

Sementara indeks LQ-45 turun 34,9 poin (3,58 persen) ke level 943,2. Adapun indeks berbasis syariah yang tergabung Jakarta Islamic Index (JII) melemah 20,4 poin (2,91 persen) menjadi 683,1.

Perdagangan hari ini tercatat dengan volume 91,443 miliar saham senilai Rp 9,279 triliun. Sebanyak 61 saham menguat, 364 saham melemah, dan 90 saham stagnan.

Seluruh pergerakan sektor saham melemah dengan penurunan terdalam saham sektor pertambangan sebesar 3,46 persen disusul infrastruktur sebesar 3,11 persen.

Sumber: BeritaSatu.com

per tgl 25 September 2017, ihsg dipengaruhi sentimen berikut seh (catatan: GW itu JO) :

secara umum (global), menurut gw, grafik ekuilibrium antara beli n jual APA PUN dalam ekonomi akan berlaku ... grafik ekulilibrium tsb di atas tentu aza akan bervariasi bentuk garisnya, n titik temu ekuilibirium (keseimbangan) akan berubah-ubah sesuai variasinya ... namun secara umum grafik tsb berlaku umum juga ... yaitu bila ada orang yang menjual SESUATU yang ekonomis, maka akan ada orang yang membeli SESUATU tersebut... bila ada banyak penjual sesuatu produk atawa jumlah gede produk tersebut, maka bisa diikuti oleh tren banyaknya pembeli produk tsb atawa jumlah gede produk yang dibeli dari berbagai produsen ... nah, dalam dunia persahaman kita, investor asienK (asing) biasanya menjadi semacam indikator ... indikator BELI atawa JUAL saham ... alasan asing jual atawa beli saham bisa bervariasi ... namun tekanan @ ekuilibrium beli n jual saham oleh asing bukan pada ALASAN, melainkan pada SELISIH NILAI ASET beli n jual saham per hari trading BEI ... selisih BELI BERSIH (net buy) berarti NILAI RUPIAH PEMBELIAN SAHAM lebe gede daripada NILAI RUPIAH PENJUALAN SAHAM ... sebaliknya: nilai pembelian saham oleh asing lebe kecil daripada nilai penjualan sahamnya, maka ini disebut sebagai SELISIH JUAL BERSIH (net sell).

❤

nah indikator Net Buy n Net Sell asienK (asing) ini dijadikan sentimen untuk melakukan transaksi oleh para investor lokal (non-asing)... jika Net Buy, investor lokal berarti sedang banyak menjual sahamnya kepada asing; namun sentimen terhadap kondisi transaksi saham biasanya malah POSITIF, artinya BAGUS BELI SAHAM ... jika Net Sell, investor lokal berarti sedang banyak membeli saham dari asing; namun sentimen terhadap kondisi transaksi saham biasanya malah NEGATIF, artinya BURUK BELI SAHAM ... keanehan ini tlah berlangsung terus menerus selama bertaon-taon hingga saat ini ... alasan di balik fakta sentimen ini karna KETERGANTUNGAN secara ekonomi, pengetahuan, n informasi terhadap para investor asing, yang dianggap lebe berpengalaman n mempunyai modal yang jauh lebe gede dalam berinvestasi saham, khususnya di Indonesia.

👄

sesuai kondisi sentimen BELI SAHAM saat ini, maka ASIENk (asing) tampaknya bersentimen NEGATIF (buruk beli saham kita)... namun balik kepada GRAFIK EKUILIBRIUM BELI n JUAL (hukum ekonomi) maka bisa terjadi tren JUAL SAHAM oleh ASIENk (asing) (net sell) akan berhenti pada TITIK TEMU antara tren beli n jual, yaitu tititk ekuilibrium... maka bisa terjadi pembalikan arah: tren jual saham oleh asienK (asing) berbalik menjadi NET BUY lage... begitu juga sebaliknya ... jadi per September 2017 ini gw sedang menantikan periode pembalikan arah jual saham asienK menjadi beli saham asienK lage... entah kapan... terutama gw ga punya grafik tren beli n jual saham asienK tsb... kalo yang punya bisa share, mungkin gw bisa analisis lebe jauh soal tren tersebut... well, gw yakin bahwa ekuilibrium itu akan TERJADI @ 2017 ini lah :)

💑

Bisnis.com, JAKARTA - Pertumbuhan investor di pasar modal terus meningkat. Berdasarkan data PT Kustodian Sentral Efek Indonesia (KSEI), total investor per akhir Maret lalu mencapai 1,21 juta orang.

Jumlah tersebut tumbuh sebesar 26,54% secara year on year (yoy) dan 8,34% secara year to date (ytd). Adapun pada akhir tahun lalu, total investor yang tercatat di KSEI mencapai 1,12 juta investor.

BACA JUGA :

Secara rinci, kenaikan jumlah investor per akhir kuartal I/2018 dibandingkan dengan akhir tahun lalu adalah sebanyak 93.610 investor.

"Jumlah 1,2 juta itu meliputi saham, obligasi, dan lainnya. Komposisinya hampir sama antara yang saham obligasi dengan reksa dana, di kisaran 600.000-an," kata Direktur Utama PT KSEI Friderica Widyasari Dewi di Jakarta, Jumat (20/4/2018).

Dia menambahkan, ke depan jumlah investor bakal terus bertambah. Selain karena pengetahuan masyarakat terhadap pasar modal telah meningkat, sejumlah kemudahan juga telah diberikan oleh otoritas dan penyedia jasa untuk bertransaksi.

Misalnya adalah electronic proxy (e-proxy) yang merupakan tahap awal dari pengembangan electronic voting (e-voting). Kata Friderica, pengembangan teknologi ini dilakukan oleh perusahaan asal Turki.

"Saat ini sedang proses dan pada tahun ini skema dengan e-voting itu sudah bisa direalisasikan," ujarnya.

E-proy dan e-voting merupakan fasilitas yang mendesak untuk diterapkan di Indonesia karena kondisi geografis yang berbentuk kepulauan, serta domisili investor yang tersebar di berbagai tempat, baik di dalam maupun luar negeri.

Di sisi lain, pemerintah juga tengah menyiapkan berbagai instrumen untuk meningkatkan investor. Salah satunya dengan program Tabungan Perumahan Rapkat (Tapera), di mana dana kelolaannya bisa diinvestasikan ke industri reksa dana.

Ketua Asosiasi Manajer Investasi Indonesia (AMII) Edward P. Lubis menambahkan, para manajer investasi telah melakukan berbagai upaya untuk meningkatkan jumlah investor. Diantaranya adalah pengembangan melalui e-commerce, serta bekerjasama dengan Self Regulatory Organizations (SRO).

"Kami melakukan pengembanganpasar melalui e-commerce, harapannya dengan platform online ini jumlah investior akan bertambah secara signifikan," kata dia.

Selain menyediakan platform daring, para manajer investasi juga terus melakukan berbagai sosialisasi di segala lapisan masyarakat untuk meningkatkan minat investasi.

🌹

JAKARTA okezone - Perkembangan zaman menuntut perempuan untuk lebih cerdas dalam mengelola keuangan, salah satunya melalui investasi di pasar modal. Untuk memperkenalkan investasi di pasar modal kepada perempuan, maka PT Bursa Efek Indonesia (BEI) bekerjasama dengan PT Kustodian Sentral Efek Indonesia (KSEI) dan PT Kliring Penjaminan Efek Indonesia (KPEI) menggelar seminar Kartini Masa Kini Cerdas Investasi.

Seminar ini sekaligus dalam rangka memperingati Hari Kartini yang jatuh pada tanggal 21 April. Seminar ini juga digagas oleh komunitas Perempuan Berkebaya Indonesia (PBI).

Direktur Utama PT Kustodian Sentral Efek Indonesia Friderica Widyasari Dewi menjelaskan pentingnya investasi bagi perempuan sebagai bendahara keuangan dalam rumah tangga.

Kiki, sapaan akrabnya memaparkan, bahwa faktor inflasi adalah penyebab utama pentingnya investasi. Kiki mengatakan, dengan investasi diharapkan pertumbuhan uang kita harus melebihi inflasi.

"Saya lihat ibu-ibu yang seusia saya pasti pernah ngerasain uang jajan Rp25, tapi anak sekarang harus berapa puluh ribu uang jajannya. Dulu beli motor hargnya masih Rp2 juta sekarang harus lebih dari Rp20 juta," ujarnya di Gedung BEI, Jakarta, Jumat (20/4/2018).

Di samping itu, investasi adalah upaya untuk menyeimbangkan antara kebutuhan, pengeluaran dan sumber pendapatan. Investasi bisa menjadi sumber pendapatan baru bagi perempuan.

Kiki juga menyebut, bahwa angka harapan hidup bagi wanita lebih tinggi, sehingga investasi bisa menjadi persiapan bagi perempuan untuk menghadapi masa tua.

"Jadi jangan sampai usia tua kita bokek, jangan sampai umur panjang tapi lifestyle kita turun," kata dia.

Acara ini menghadirkan pembicara perempuan yang berkecimpung dalam bidang investasi di pasar modal, antara lain, Direktur MNC Sekuritas Susy Meilina, Presiden Direktur BNP Paribas Investment Partners Vivian Secakusuma, dan Kepala Perencana Keuangan Oneshildt Financial Planning Agustina Fitri.

Direktur MNC Sekuritas Susy Meilina menjelaskan, bahwa investasi di pasar modal tidaklah sesulit yang dibayangkan. Sebab, produk-produk dari perusahaan yang tercatat di pasar modal Indonesia berada di sekeliling kita.

Ketika produk tersebut masih banyak dibutuhkan oleh masyarakat maka dapat dipastikan bahwa investasi dapat bertumbuh.

"Sejak bangun tidur, hingga mau tidur lagi kita sudah banyak menggunakan barang-barang yang perusahaannya tercatat di pasar modal, sabun, mau makan Indomie ada emitennya," ujar dia.

Acara seminar ini bertujuan membuka wawasan lebih luas kepada perempuan agar dapat lebih memahami peran sebagai pengatur keuangan keluarga dengan cakap berinvestasi melalui saham dan reksadana. Dengan demikian, dapat melahirkan Kartini-Kartini masa kini yang cerdas berinvestasi, sehingga dapat meningkatkan kesejahteraan keluarganya melalui perencanaan keuangan yang tepat di pasar modal Indonesia.

🍂

KONTAN.CO.ID - JAKARTA. Apa yang akan anda lakukan saat memperoleh duit lebih dari Rp 7 miliar. Beli rumah, mobil, moge, atau liburan keluar negeri? Ini sudah menjadi pikiran lumrah kebanyakan orang.

Lain halnya dengan Lo Kheng Hong. Duit sekitar Rp 7,12 miliarnya yang akan diterimanya dari dividen PT Petrosea Tbk (PTRO), tak akan ia gunakan untuk bersenang-senang.

BACA JUGA

"Karena hidup saya sudah senang, dividennya akan saya pakai untuk membeli saham lagi," ujar pria yang juga akrab disapa LKH itu kepada KONTAN, Senin (16/4).

Tapi, itu setengah bercanda. Lo Kheng Hong punya alasan yang lebih serius mengapa dia lebih memilih kembali membelanjakan uangnya untuk saham.

Dia bilang, kebutuhan dan keinginannya tidak banyak. Menurutnya, apabila uangnya digunakan untuk belanja saham lagi, itu justru pilihan yang lebih tepat. "Karena saya menempatkan uang saya pada aset yang pertumbuhannya paling cepat," katanya.

Sayang, Lo Kheng Hong merahasiakan saham mana yang akan ia pilih. "Kalau dikasih tahu, sahamnya nanti melonjak," ujarnya bercanda.

Yang jelas, Lo Kheng Hong punya satu pegangan. Saham yang salah harga, itu yang jadi pilihan.

Seperti diketahui, PTRO akan membagikan dividen sebesar US$ 4,50 juta, setara 54,68% dari laba bersih 2017. Dengan jumlah modal ditempatkan dan disetor penuh sebesar 1,01 miliar saham, maka nilai dividen per saham PTRO sekitar US$ 0,0045.

Saat ini, rupiah berada di kisaran Rp 13.700 per saham. Jadi, jika dirupiahkan, nilai dividen PTRO sekitar Rp 61,65 per saham.

Berdasarkan data pemegang efek Kustodian Sentral Efek Indonesia (KSEI) per 13 April 2018, Lo Kheng Hong memegang 116,96 juta saham PTRO. Angka itu setara 11,6% saham perusahaan, terbesar kedua setelah INDY yang menguasai 69% saham PTRO.

Dikalikan saja. Hasilnya, dividen sekitar Rp 7,12 miliar bakal didapat Lo Kheng Hong setelah dia berpuasa dividen PTRO lantaran perusahaan merugi selama beberapa periode. Tentu itu nilai yang tak sedikit untuk ukuran pemegang saham individu.

"Tapi sebetulnya deviden Rp 7,12 milyar yang dibagikan ke saya jumlahnya terlampau kecil jika dibandingkan dengan capital gain yang saya peroleh dari saham-saham yang saya miliki," ucapnya.

🍀

Bisnis.com, JAKARTA -- Belum lepas dari ingatan tentang artis senior Laila Sari yang tutup usia 82 tahun pada November tahun lalu. Seniman tiga zaman yang berjaya di era 80an itu terhimpit ekonomi pada masa tuanya.

Guna meringankan beban, sebuah program televisi melakukan penggalangan dana melalui kitabisa.com. Dana yang terkumpul diberikan untuk menjadi hadiah. Selain Laila Sari, keadaan serupa juga dialami sejumlah pelaku seni lain.

Presiden Direktur PT Samuel Aset Manajemen (SAM) Agus B Yanuar menuturkan, pihaknya menggugah kesadaran para pekerja seni untuk memperhatikan dan menjalankan perencanaan keuangan pribadi yang lebih baik dengan terlibat dalam sejumlah kegiatan seni.

Pada Jumat (13/4/2018), lelaki yang memiliki ketertarikan besar pada dunia seni itu turut membuka Bincang Seni, Budaya, dan Investasi sebagai salah satu rangkaian kegiatan menjelang pameran karya kolaborasi Hanafi & Goenawan Mohamad bertajuk 57x76 di Galeri Nasional pada Juni hingga Juli 2018.

"Kami menggugah kesadaran para pekerja seni yang seringkali kalau membaca di media, ketika dalam puncaknya bisa beli apa saja, tetapi setelah melewati masa keemasannya justru tidak ada bekasnya. Bahkan hidup dari belas kasihan teman-temannya," kata dia.

Sejak 2014, SAM terlibat dalam kegiatan dan komunitas seni guna memberikan literasi keuangan. Hal ini sebagai salah satu upaya dalam mendorong tingkat literasi keuangan yang saat ini masih rendah.

Berdasarkan survei nasional literasi dan inklusi keuangan 2016 oleh Otoritas Jasa Keuangan, indeks literasi keuangan terus meningkat dari 21,84% pada 2013 menjadi 29,66% pada 2016. Adapun, indeks inklusi keuangan terus meningkat dari 59,74% pada 2013 menjadi 67,82% pada 2016.

Agus mengakui, tidak mudah memberikan edukasi seputar pentingnya perencanaan keuangan pribadi kepada kalangan seniman. Di samping persoalan tingkat literasi keuangan, kendala lain yakni masih adanya stigma bahwa pasar modal memiliki risiko.

Setelah edukasi keuangan diberikan, tak lantas mendorong para pelaku seni untuk membeli reksa dana. Perlu waktu 1-2 tahun hingga akhirnya mereka berinvestasi.

Selain terlibat dalam kegiatan pameran karya seni lukis, SAM masuk dalam komunitas seni melalui penyelenggaraan pertunjukan fesyen. Selain itu, pelaku seni diberi pengalaman berinvestasi melalui kegiatan Ngopi Ceria Sambil Belajar Reksadana.

Agus menyebut Butet Kertaradjasa mulai menjajal investasi reksa dana saham dan investasi saham langsung. Jejak ini kemudian diikuti pelaku seni dari kalangan muda. Mereka menyisihkan sejumlah nominal tertentu ketika mendapat penghasilan dari karyanya. Nilaianya dari puluhan juta hingga ratusan juta rupiah.

"Kami menggugah kesadaran mereka melalui simulasi dan memberi pengalaman berinvestasi. Kami menjelaskan bahwa dengan berinvestasi dan memahami risiko, maka mereka bisa memiliki perencanaan keuangan yang baik bahkan di saat mereka tidak lagi produktif," imbuhnya.

Agus mengatakan, kontribusi dari pelaku seni tetap bertumbuh sejak 2014. Dari total dana kelola SAM sekitar Rp11,2 triliun, sekitar 90% berasal dari instritusi. Adapun, sekitar 10% lainnya atau sebesar Rp1,12 triliun berasal dari ritel, termasuk di dalamnya dari komunitas seni.

Menurutnya, komunitas seni menjadi segmen dengan prospek positif. Apalagi, pelaku seni dari kalangan muda lebih sadar akan kebutuhan berinvestasi. Lembaga yang bergerak di bidang seni seperti galeri seni, padepokan, juga dapat merencanakan keuangannya dengan investasi di reksa dana untuk melakukan ekspansi. "Semua klien yang prospektif akan kami sasar," katanya.

Sastrawan Goenawan Mohamad mengakui dirinya tidak cukup mengerti soal investasi. Dia lebih mempercayakan soal ini pada temannya.

Dia mengatakan pemahaman yang salah selama ini bahwa dunia seni tidak mengenal dunia investasi, sebaliknya dunia investasi tidak mengenal dunia seni. Padahal, seni rupa dimulai dengan dana, sebagai contoh kerajaan membiayai pembangunan candi.

“Jadi kalau seniman tidak peduli itu agak kasihan. Tidak harus mengerti [soal investasi]. Cukup mengerti kalau itu tidak dapat disepelekan,” katanya.

🍁

Merdeka.com - Ada beragam cara yang mungkin untuk dilakukan agar bisa masuk dalam jajaran orang terkaya dunia. Tak sedikit dari mereka yang masuk daftar orang terkaya karena faktor warisan.

BERITA TERKAIT

Namun, ada pula cara sukses dengan meniru apa yang dilakukan oleh para milioner untuk memperoleh kesuksesan. Jika memilah daftar orang terkaya di dunia 2018 versi Forbes yang mencapai 2.208 orang, ada cara-cara dominan yang digunakan para miliarder untuk menjadi kaya raya.

berdasarkan daftar orang terkaya dunia Forbes 2018, ada beberapa industri yang banyak dilirik oleh milioner untuk meraih kekayaan. Anda bisa memulai bisnis di industri-industri tersebut agar cepat menjadi kaya.

Berikut 5 industri yang paling banyak menciptakan orang kaya di dunia. Anda bisa manfaatkan industri-industri ini agar cepat kaya raya, dikutip Cekaja.

1. Investasi

Merdeka.com - Banyak milioner yang terdaftar dalam orang terkaya 2018 versi Forbes menjadi kaya dengan cara mengelola uang orang lain. Sektor ini membantu menghasilkan lebih banyak milioner daripada sektor lain.

Secara keseluruhan, sektor ini memiliki setidaknya 310 orang milioner, atau sekitar 14 persen dari daftar yang mencapai 2.208 orang. Milioner dari bidang keuangan menduduki peringkat teratas di berbagai negara mulai dari Brasil hingga Indonesia. Dari jumlah tersebut, sebanyak 24 diantaranya adalah pendatang baru, termasuk milioner cryptocurrency Chris Larsen dan Changpeng Zhao (CZ).

2. Bisnis fashion dan ritel

Merdeka.com - Fesyen dan ritel adalah industri yang menghasilkan milioner terbanyak kedua, jumlahnya mencapai 235 orang atau 11 persen dari keseluruhan. Sebanyak 6 dari 20 milioner teratas adalah bagian dari kategori itu, mereka antara lain pemilik dari peritel mode Zara, pemilik merek kosmetik L'Oreal, serta pemilik grup mewah LVMH dan Walmart.

Kekayaan para milioner dari industri fashion dan ritel bernilai hampir 1,2 triliun dolar AS atau sekitar 13 persen dari kekayaan gabungan di daftar orang terkaya dunia yang mencapai 9,1 triliun dolar AS.

3. Industri real estate

Merdeka.com - Sepersepuluh dari orang terkaya di dunia sukses karena membangun kerajaan real estate. Dengan total mencapai 220 orang milioner, industri real estate adalah sumber kekayaan terbesar ketiga tahun ini. China adalah gudang sebagian besar bos properti, yaitu mencapai 60 orang.

Selanjutnya, diikuti Amerika serikat yang mencapai 44 orang. Mereka termasuk Presiden Donald Trump dengan kekayaan bersih yang diperkirakan sebanyak 3,1 miliar dolar AS. Namun ada Donald lain yang lima kali lebih kaya yaitu Donald Bren, pengembang real estate terkaya di AS, dengan kekayaan bersih sekitar 16,3 miliar dolar AS.

4. Industri manufaktur

Merdeka.com - Industri manufaktur menyumbang setidaknya 9 persen orang kaya dari daftar yang ada, dengan total mencapai 207 milioner. Angka ini merupakan lompatan besar dari total tahun lalu yang hanya mencapai 171 orang dari bidang manufaktur.

5. Industri teknologi

Merdeka.com - Sektor teknologi mewakili setidaknya 9 persen dari jumlah orang terkaya dunia, yakni sebanyak 205 orang. Dari orang-orang tersebut, sebanyak 8 di antaranya berhasil masuk dalam 20 besar, termasuk orang yang berada di urutan pertama dalam daftar orang terkaya dunia 2018 versi Forbes yaitu Jeff Bezos, bos Amazon.

Sektor teknologi juga melahirkan 4 dari deretan milioner di bawah usia 30 tahun, termasuk John Collison yang baru berusia 27 tahun, yang mengembangkan prosesor pembayaran bernama Stripe.

🍉

JAKARTA okezone – Berkembang pesatnya pertumbuhan investor pasar modal saat ini membawa berkah terhadap pertumbuhan transaksi dan likuiditas di pasar. Namun ironisnya, di balik pertumbuhan investor tidak dibarengi pertumbuhan profesi analis pasar modal. Apalagi, seiring dengan pesatnya pertumbuhan teknologi informasi membuat beberapa profesi akan digantikan oleh sistem teknologi informasi.

Gejala itu mulai dirasakan oleh para analis saham saat ini. Bahkan, dalam 10 tahun mendatang, profesi itu diprediksi bakal tiada. ”Profesi analis saham akan hilang dalam waktu 5 sampai 10 tahun mendatang,“ kata Ketua Asosiasi Analis Efek Indonesia (AAEI), Haryajid Ramelan di Jakarta, kemarin.

BERITA TERKAIT+

Dia menceritakan, saat ini lebih dari 15 rekannya telah mengembangkan sistem teknologi informasi terkait analisa saham. Sehingga para investor secara mandiri dapat melakukan analisa saham sebelum memutuskan berinvestasi. “Semua sudahautomatic, mau sell atau buy sudah ada tool support dan resistance-nya sehingga setiap pagi atau sore investor tinggal lihat hasil trading-nya,”jelasnya.

Namun demikian, lanjut dia, analis saham yang mampu menerjemahkan teknik analisa saham ke dalam aplikasi teknologi informasi akan mendapat peluang untuk bekerja secara mandiri. “Kalau masih mau bekerja pada perusahaan sekuritas, ya makan-lah gajian sekian, tapi kalau dia mau mandiri dan juga bisa menerjemahkan ilmu ke dalam bahasa algoritma menjadi apps maka dia bisa jual ke investor,” terang dia.

Dia menambahkan, saat ini para analis telah mengembangkan analisa saham dalam bentuk aplikasi teknologi informasi dan telah digunakan oleh investor saham. Aplikasi itu, kata dia, memiliki pasar yang cukup besar. Pasalnya, saat ini terdapat 670.000 investor saham dan akan terus bertambah. ”Memang ada yang menggratiskan, tapi ada yang menjual Rp250 ribu per investor sampai Rp1 juta per investor, bahkan sistem itu ada yang mau beli miliaran rupiah,” kata dia.

Sebagai informasi, saat ini setidaknya ada 3.000 analis berlisensi di berbagai perusahaan, baik itu perusahaan efek maupun perusahaan di sektor riil. Jumlah itu memang jauh lebih banyak jika dibandingkan dengan emiten yang tercatat di bursa, terus mengalami pertumbuhan. Oleh karena itu, kebutuhan akan analis kian kritis mengingat setiap tahunnya ada beberapa tambahan emiten baru. Tahun ini saja, BEI menargetkan ada 30 emiten baru. Artinya, jika setiap tahun jumlah analis tidak bertambah, maka semakin banyak juga sektor yang tidak di-cover analis.

(ris)

🍁

marketwatch: Losing a significant amount of your net worth not only threatens your ability to pay the bills — it could eventually prove fatal.

When middle-aged and older Americans had a sudden loss of wealth, there was a significantly higher risk of death, according to a study released this week by Northwestern Medicine and the University of Michigan. The 20-year study of 8,000 adults 50 years and older found that when people lost 75% or more of their total wealth within a two-year period, they were 50% more likely to die within the next two decades. The study, which had check-ins with the participants every two years, saw more than a quarter of participants experienced a wealth shock during the 20 years.

Researchers also examined a group of low-income Americans with no wealth accumulation and saw that they were even more vulnerable, with a 67% greater risk of mortality over 20 years. “The most surprising finding was that having wealth and losing it is almost as bad for your life expectancy as never having wealth,” said Lindsay Pool, a research assistant professor of preventive medicine at Northwestern University Feinberg School of Medicine

But why is there such a strong correlation? Three theories: Such a sudden financial loss is devastating, making medical care becomes less affordable, so people may not take care of themselves the way they should. Health care costs have been growing for years: An American couple retiring in 2017 could expect to spend $275,000 in health care throughout retirement, up 6% on the year.

Secondly, a financial loss can be a blow to someone’s mental health and also lead to post-traumatic stress disorder, where people blur what should be perceived as a life-threatening scenario with one that is not, a 2012 study from the Weizmann Institute of Science found. “They may experience strong emotional reactions in inappropriate situations,” the report stated.

What’s more, the ability to pursue one’s dreams and explore further education may also be impacted by a sudden loss of wealth and previous research has linked educational attainment and adult mortality.

Another alarming possible side effect: It’s harder to make up for that sudden loss in the later stages of life, as people were planning to wind down their working hours by choice or due to medical reasons, and they may not be able to find jobs to make up for the shortfall in finances.

In addition, the hiring process for older workers is often unkind.

Dozens of companies were found to use Facebook FB, -0.65% adverts to deter older workers from applying, according to a ProPublica and New York Times investigation. Older workers may be protected in the workplace against age discrimination under the Age Discrimination in Employment Act of 1967, but during the hiring process it’s difficult to prove.

🍅

JAKARTA, KOMPAS.com - Faktor usia seseorang rupanya menentukan pilihan berinvestasi atau menggunakan pilihan lain. Hal ini khususnya berlaku di bidang properti sebagaimana hasil survei bertajuk Property Affordability Sentiment Index H1-2018.

Pada pekan silam, laman Rumah.com dalam rilis yang diterima Kompas.com menunjukkan informasi tersebut. "Biaya untuk masuk ke pasar properti tinggi," tutur Head of Marketing Rumah.com Ike Hamdan. Lantaran itulah, kata Ike melanjutkan, kebanyakan warga masyarakat Indonesia menempatkan alasan pertama membeli rumah adalah sebagai tempat tinggal.

Ikhwal biaya tinggi itu juga yang memenuhi benak para konsumen muda. Mereka yang rata-rata masih menata keuangannya. "Seiring waktu, saat keuangan sudah lebih baik, konsumen mulai berpikir untuk berinvestasi," kata Ike.

Survei yang merupakan kerja sama dengan Iembaga riset Intuit asal Singapura ini menunjukkan bahwa sebanyak 62 persen responden merupakan pencari rumah pertama dan upgrader, atau orang yang pindah ke rumah dengan kualitas yang lebih baik, bisa dari segi ukuran maupun lokasi. Sementara itu, hanya 17 persen yang merupakan investor. Sisanya mencari properti untuk tempat usaha.

Tak hanya itu, tujuan membeli properti ini berkaitan erat dengan usia dan penghasilan para responden. Riset menunjukkan responden milenial lebih banyak berada dalam kategori pembeli rumah pertama, sementara para investor berasal dari responden yang lebih berumur.

Hasil survei ini pun menunjukkan bahwa milenial muda berusia 20-29 tahun, yang berniat membeli rumah pertama sebanyak 69 persen dan hanya 12 persen yang berniat untuk investasi. Sementara, milenial tua (30-39 tahun), 48 persen mencari rumah pertamanya dan 21 persen berniat untuk investasi. Investor properti paling banyak berasal dari golongan usia di atas 49 tahun, yakni sebesar 33 persen. Hanya 16 persen yang masih akan membeli rumah pertamanya.