terkait fundamental PERBANKAN Indonesia: bbri, bnii, bbca

UtanK INdonesia dalam US$ s/d $347 Miliar

grafik tren harga saham bank: bbri, bbca, bmri, bnii, n bbni

🍬

saat Rupiah terguncang terhadap dolar, LINDUNG NILAI Rp solusinya

sekadar mengingatkan :

REPUBLIKA.CO.ID, JAKARTA -- Pemerintah diminta untuk mengkaji rencana penurunan tarif Pajak Penghasilan (PPh), baik untuk orang pribadi atau badan, dari 25 persen menjadi 22 persen. Direktur Eksekutif Center for Indonesia Taxation Analysis (CITA) Yustinus Prastowo menjelaskan, penurunan tarif PPh merupakan suatu kebutuhan bagi industri agar bisa bersaing dengan negara lain. Apalagi, dalam indikator kemudahan berusaha (EoDB), kemudahan pembayaran pajak di Indonesia tergolong lemah dibanding negara lain. Tingginya tarif PPh diyakini menjadi salah satu faktor investor berpikir dua kali untuk memulai usahanya di Indonesia.

"Rate menurut saya harus turun, tapi moderat dan bertahap," ujar Yustinus, Kamis (11/5).

Yustinus menyebutkan, penurunan tarif PPh harus bertahap lantaran belum ada jaminan bila tarif pajak turun akan memperluas basis pajak. Namun, paling tidak, penurunan yang moderat bisa memperbaiki iklim usaha di dalam negeri. Apalagi, menurutnya, pelaku usaha dan wajib pajak orang pribadi akan selalu meminta penurunan PPh biarpun tarifnya sudah diturunkan.

"Jadi supaya aman ya kita turun moderat dulu, 25 persen ke 22 persen, baru kalau itu berhasil, dalam 2 tahun, bisa disesuaikan. Karena dalam waktu 2 tahun nggak akan naik lagi tuh. Harus turun. Karena itu bagian janji amnesti dulu ya," kata Yustinus.

Kajian penurunan tarif PPh sendiri hingga saat ini masih di level kementerian. Badan Kebijakan Fiskal (BKF) memproyeksikan penurunan tarif PPh sebesar 2 persen.

Direktur Jenderal Pajak Kementerian Keuangan Ken Dwijugasteadi menyebutkan, pada prinsipnya penarikan pajak tidak boleh menghambat investasi. Tak hanya itu, kata Ken, pemungutan PPh juga sebisa mungkin tidak menekan pertumbuhan konsumsi masyarakat dan menghambat belanja pemerintah. Meski begitu, Ken menolak menjelaskan sejauh mana kajian rencana penurunan PPh dilakukan.

"Nggak kan udah mudah semua sekarang gampang loh (memulai) usaha," kata Ken.

Sebelumnya, pemerintah sedang mengejar perbaikan peringkat kemudahan berusaha atau Ease of Doingm Bussiness (EoDB) yang dalam waktu dekat akan dinilai oleh tim dari Bank Dunia. Presiden Jokowi menargetkan peringkat EoDB Indonesia bisa melonjak ke posisi 40 besar dunia, setelah tahun lalu sempat naik lima peringkat dari 106 ke posisi 91.

Bank Dunia mengkategorikan kemudahan berusaha berdasarkan 10 indikator dengan bobot yang sama, yakni memulai usaha, berurusan dengan izin konstruksi, pendaftaran properti, pembayaran pajak, akses kredit, pelaksanaan kontrak, akses terhadap listrik, perdagangan lintas perbatasan, penyelesaian hambatan, dan perlindungan terhadap investor minoritas. Di antara 10 indikator itu, yang mendapat penilaian buruk adalah indikator memulai usaha, berurusan dengan izin konstruksi, pendaftaran properti, pembayaran pajak, akses kredit, pelaksanaan kontrak, dan perdagangan lintas perbatasan.

🌹

JAKARTA sindonews - PT Bank Maybank Indonesia Tbk (BNII) membagikan sebagian dari laba bersih tahun 2018 sebagai dividen. Bank Maybank akan mengalokasikan 25% dari laba bersih per akhir Desember 2018 sebesar Rp2,2 triliun. Total dividen yang dibagikan itu mencapai Rp 548,64 miliar atau sebesar Rp 7,19 per saham.

"Sedangkan sisanya sebesar 70% atau Rp1,53 triliun ditetapkan sebagai laba ditahan," kata Presiden Direktur Maybank Indonesia, Taswin Zakaria, saat RUPST Maybank Indonesia di Jakarta, Jumat (29/3/2019). RUPST juga menyetujui penggunaan laba bersih Perseroan sebesar 5% atau Rp109,72 miliar digunakan sebagai cadangan umum.

"Kami mengakhiri tahun 2018 dengan rekor laba di tengah kondisi pasar yang penuh tantangan. Selaras dengan pencapaian tersebut, sebagai apresiasi kepada pemegang saham, RUPST telah menyetujui pembagian dividen yang lebih besar dibanding tahun lalu," papar dia.

Baca Juga:

Selain itu, hasil RUPST telah menerima Laporan Realisasi Pengunaan Dana Hasil Penawaran Umum yang dilakukan Perseroan pada tahun 2018, yang terdiri dari dana hasil Penawaran Umum Berkelanjutan Obligasi Berkelanjutan II Tahap II Tahun 2018 sebesar Rp643,32 miliar.

Selanjutnya, dana hasil Penawaran Umum Berkelanjutan Obligasi Berkelanjutan II Tahap III Tahun 2018 sebesar Rp377,43 miliar dan dana hasil Penawaran Umum Terbatas VIII (PUT VIII/Rights Issue VIII) sebesar Rp1,99 triliun (setelah dikurangi biaya dengan biaya penawaran umum).

Taswin menuturkan, seluruh dana tersebut telah digunakan untuk meningkatkan aset produktif dalam rangka pengembangan usaha Perseroan. "Ini terutama untuk penyaluran kredit serta untuk mendukung pertumbuhan bisnis Perusahaan," ungkap dia.

Hingga akhir tahun lalu, perseroan mencatatkan pertumbuhan kredit sebesar 6,3% atau mencapai Rp133,3 triliun. Kredit Community Financial Services (CFS) Non Ritel, yang terdiri dari kredit Mikro, Usaha Kecil dan Menengah (UKM) dan Business Banking tumbuh 10,9% atau mencapai Rp58,3 triliun, dibanding Rp52,6 triliun tahun lalu. Kredit CFS Ritel meningkat 3,1% atau mencapai Rp44 triliun dibanding Rp42,7 triliun di tahun lalu.

Adapun rasio kredit bermasalah atau Non Performing Loan (NPL) gross tercatat 2,6% dan NPL nett sebesar 1,5%. RUPST juga menyetujui pengkinian Rencana Aksi (Recovery Plan) Perseroan, guna memenuhi Pasal 31 OJK Nomor 14/POJK.03/2017.

Perseroan telah melakukan Recovery Plan dan telah menyampaikan dokumen tentang pengkinian Recovery Plan dimaksud kepada Departemen Pengawasan Bank 2 OJK. Salah satu komponen penting dalam Recovery Plan adalah Opsi Pemulihan (Recovery Option) yang akan dilakukan Bank Sistemik dalam hal terjadi tekanan keuangan yang dialami oleh Bank Sistemik dalam mencegah, memulihkan maupun memperbaiki kondisi keuangan serta kelangsungan usaha.

Selain itu, RUPST telah menyetujui pengangkatan kembali Achjar Iljas selaku Komisaris Independen Perseroan. "Keputusan ini berlaku efektif sejak penutupan Rapat sampai dengan penutupan RUPST tahun 2022 mendatang," katanya.

Dengan demikian susunan anggota Dewan Komisaris dan Direksi menjadi sebagai berikut:

Dewan Komisaris

Datuk Abdul Farid Bin Alias: Presiden Komisaris

Budhi Dyah Sitawati: Komisaris Independen

Achjar Iljas: Komisaris Independen

Hendar: Komisaris

Edwin Gerungan: Komisaris

Datuk Lim Hong Tat: Komisaris

Dewan Direksi

Taswin Zakaria: Presiden Direktur

Thilagavathy Nadason: Direktur

Jenny Wiriyanto: Direktur

Irvandi Ferizal: Direktur

Permana: Direktur

Muhamadian: Direktur

Efendi: Direktur

(ven)

🍇

Yogyakarta, Beritasatu.com - Nilai tukar rupiah terhadap dolar Amerika Serikat (AS) pada 2018 lalu sempat mengalami volatilitas yang cukup tinggi, bahkan pelemahannya sempat menyentuh level Rp 15.000 per dolar AS. Namun, di awal 2019 ini, kondisinya mulai memperlihatkan perbaikan. Nilainya berada di kisaran Rp 14.100 hingga Rp 14.200 per dolar AS.

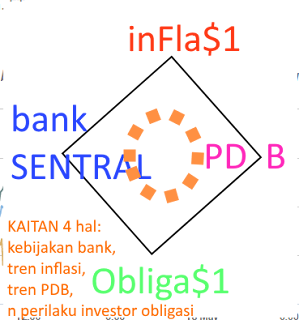

Yang menarik, meskipun gejolaknya cukup besar, perbankan di Indonesia tetap dalam kondisi baik, hingga mengundang tanya pihak internasional.

"Kemarin saat ada diskusi dengan pihak internasional, ada yang bertanya, di saat ada gejolak macam-macam, rupiah mengalami volatilitas, tetapi kok bank di Indonesia tidak terkena dampaknya," kata Deputi Direktur Departemen Kebijakan Makroprudensial Bank Indonesia, Ita Rulina, di acara pelatihan wartawan ekonomi yang digelar Bank Indonesia, di Yogyakarta, Sabtu (23/3/2019).

Menurut Ita, faktor pendorongnya adalah karena perbankan sangat menjaga agar Capital Adequacy Ratio (CAR) atau rasio kecukupan modal tidak turun. Krisis yang dihadapi Indonesia di tahun 1998 dan 2008 rupanya menjadi pengalaman berharga untuk menerapkan strategi tersebut.

"Bank kita itu ketakutan banget, dalam artian yang positif. Mereka jagainbangat supaya CAR-nya tidak turun. Ini saya rasa karena pengalaman waktu masa krisis. Kita dihantam krisis tahun 1998, kemudian 2008. Tetapi memang yang parah itu di tahun 1998, bahkan kita sampai menutup 16 bank," cerita Ita.

Berdasarkan data Bank Indonesia, pada Januari 2019, perbankan memiliki permodalan yang kuat dengan rasio CAR yang relatif tinggi di level 23,12 persen, sedikit meningkat dibandingkan bulan sebelumnya yang tercatat di level 22,89 persen.

Berdasarkan kelompok bank, menurut Ita, tingginya CAR perbankan didominasi oleh bank Buku 3 dan Buku 2, dan seluruh kelompok bank memiliki CAR jauh di atas ambang batas (threshold).

Sumber: BeritaSatu.com

🍓

INILAHCOM, Jakarta - Kementerian Pekerjaan Umum dan Perumahan Rakyat (PUPR), melalui Badan Pengelola Jalan Tol (BPJT) ingin bank daerah dan swasta berpartisipasi membiayai pembangunan infrastruktur khususnya jalan tol.

"Pemain-pemain baru dalam pendanaan atau pemberi pinjaman untuk proyek jalan tol saat ini adalah bank swasta dan asing," ujar Kepala BPJT, Danang Parikesit di Jakarta, Rabu (20/3/2019).

Dalam presentasinya, Danang mencontohkan bank BCA yang mengucurkan pinjaman Rp16,86 triliun dan Bank Mega yang menggelontorkan pinjaman Rp7,01 triliun untuk proyek tol. "Harapan kita dengan mendorong BCA, kita akan membuka peluang bank-bank swasta lain untuk masuk," ujarnya.

Sedangkan bank asing yang terlibat pemberian pinjaman untuk proyek jalan tol, diantaranya adalah Bank ICBC sebesar Rp1,31 triliun, dan Bank Keb Hana sebesar Rp550 miliar.

Selain itu, menurut Danang, BPJT juga mengharapkan agar bank-bank daerah bisa terlibat dalam pendanaan proyek jalan tol. "Kami sangat ingin mendorong bank-bank daerah untuk berinvestasi dalam proyek jalan tol," tuturnya dalam Focus Group Discussion (FGD) yang digelar Kamar Dagang dan Industri (Kadin) Indonesia.

Dia menjelaskan, perbankan daerah seperti Bank Maluku Malut, membiayai pembangunan tol di Jawa. Adapula Bank Sumatera Utara yang mendanai Tol Trans Jawa, dan Bank Papua yang membiayai tol di Jakarta.

"Ini fenomena, fenomena bahwa kita memiliki potensi besar secara nasional. Namun saya juga ingin mendorong agar bank-bank daerah membiayai proyek tol di daerahnya masing-masing," tutur Danang.

Keinginan BPJT untuk mendorong bank daerah dan swasta agar semakin terlibat dalam mendanai atau memberi pinjaman untuk proyek jalan tol, karena bank-bank BUMN yang tergabung dalam Himpunan Bank Milik Negara (Himbara) sudah cukup kesulitan untuk mendanai proyek jalan bebas hambatan.

"Ada pemberi pinjaman besar atau big lender yakni Himbara yang suplai pinjamannya sudah kedip-kedip dari kuning ke merah, mengingat penyerapan untuk pembiayaan infrastruktur untuk jalan tol sudah demikian banyak," kata Danang.

Kepala BPJT tersebut juga menambahkan bahwa kalau hanya mengandalkan dana dari Himbara, maka pihaknya sangat sulit ke depannya untuk memenuhi kebutuhan pembiayaan bagi proyek infrastruktur.

Himbara seperti Bank Mandiri telah menggelontorkan pinjaman sebesar Rp30,24 triliun untuk proyek jalan tol, sedangkan BNI dan BRI masing-masing menyalurkan pinjaman sebesar Rp16,45 triliun serta Rp9,69 triliun. [tar]

🍘

Liputan6.com, Jakarta - Rapat Dewan Gubernur (RDG) Bank Indonesia (BI) memutuskan untuk kembali menahan Bank Indonesia (BI) 7-day Reverse Repo Rate atau suku bunga acuan pada angka 6,00 persen.

Bank Indonesia juga menahan suku bunga Deposit Facility pada angka 5,25 persen dan Lending Facility 6,75 persen. Keputusan ini dilakukan usai gelar pertemuan pada 20-21 Maret 2019.

"Rapat Dewan Gubernur BI pada 20 - 21 Maret 2019 memutuskan untuk mempertahankan BI 7-day repo" ujar Gubernur Bank Indonesia (BI), Perry Warjiyo, di Kantor BI, Jakarta, Kamis (21/3/2019).

BACA JUGA

Dia menyebutkan, keputusan tersebut konsisten dengan upaya memperkuat stabilitas eksternal perekonomian Indonesia.

"Khususnya untuk mengendalikan defisit transaksi berjalan (CAD) ke dalam batas yang aman dan mempertahankan daya tarik aset keuangan domestik," ujar dia.

Dia menyebutkan, Bank Indonesia juga akan terus memperkuat kerjasama dengan pemerintah untuk terus menjaga stabilitas ekonomi.

Sementara itu, kebijakan suku bunga tetap difokuskan pada stabilitas eksternal.

"Bank Indonesia menempuh kebijakan -vkebijakan lain yang lebih akomodatif untuk mendorong permintaan domestik," kata dia.

Reporter: Yayu Agustini Rahayu

Sumber: Merdeka.com

🍑

JAKARTA okezone - PT Bank Central Asia Tbk mencetak laba bersih sebesar Rp25,9 triliun sepanjang 2018, tumbuh 10,9% dibandingkan periode yang sama tahun sebelumnya Rp23,3 triliun.

"BCA dan entitas anak mencatat pertumbuhan kinerja keuangan yang positif pada tahun 2018 di tengah kondisi likuiditas sektor perbankan yang mengetat dan tren kenaikan suku bunga," kata Presiden Direktur BCA Jahja Setiaatmadja saat jumpa pers, dikutip dari Antaranews, di Jakarta, Kamis (28/2/2019).

BERITA TERKAIT+

Peningkatan laba bersih ditopang oleh pendapatan operasional BCA yang mampu tumbuh 10,6% menjadi Rp63 triliun pada tahun lalu dibandingkan 2017 Rp57 triliun.

Secara lebih rinci, pendapatan bunga bersih naik 8,3% menjadi Rp45,3 triliun dan pendapatan operasional lainnya tumbuh 17% mencapai Rp17,7 triliun.

Pada 2018, portofolio kredit BCA juga mengalami peningkatan sebesar 15,1% menjadi Rp538 triliun tersebut didukung oleh tingginya kebutuhan kredit usaha. Kredit korporasi tumbuh sebesar 20,4% menjadi Rp213,3 triliun pada akhir 2018 dan kredit komersial dan UKM meningkat 13,4% menjadi RP183,8 triliun.

BCA mencatat pertumbuhan kredit usaha yang lebih tinggi, baik pada kredit investasi maupun modal kerja. Meskipun dihadapkan pada peningkatan suku bunga, kredit konsumer tumbuh 9,7% menjadi Rp140,8 triliun.

Baca Juga: Ikuti Era Digital, BCA Incar Pasar Milenial

Pada segmen konsumer, Kredit Perumahan Rakyat (KPR) mampu tumbuh sebesar 12% menjadi Rp87,9 triliun dan kredit kendaraan bermotor meningkat 4,4%menjadi Rp40 triliun. Pada periode yang sama, pembiayaan kartu kredit tumbuh mencapai 11,8% menjadi Rp12, 9 triliun.

Kendati penyaluran kredit tumbuh positif, rasio kredit bermasalah (NPL) tercatat berada pada level 1,4% atau masih berada dalam tingkat toleransi risiko yang masih dapat diterima.

"Kami tekankan kehati-hatian dalam penyaluran kredit dalam meraih peluang dari permintaan kredit yang lebih tinggi selama tahun 2018," ujar Jahja.

(fbn)

🍐

Pencapaian kinerja keuangan dan operasional PT Bank Rakyat Indonesia Tbk (BBRI) sepanjang tahun 2018 telah sesuai dengan proyeksi sejumlah analis. Perolehan tersebut menggambarkan bahwa BRI tetap menjadi bank paling menguntungkan di Indonesia.

Tahun lalu, Bank Rakyat Indonesia (BRI) membukukan laba bersih konsolidasi sebesar Rp 32,4 triliun, atau meningkat 11,6% secara tahunan (year on year/yoy). Faktor pendorong pertumbuhan laba bersih tersebut adalah kredit ke sektor usaha mikro, kecil, dan menengah (UMKM) yang terus meningkat.

Selain pertumbuhan kredit UMKM, pendapatan berbasis komisi (fee based income) dan pendapatan operasional lainnya sepanjang tahun lalu meningkat 22,7% menjadi Rp 23,4 triliun dari posisi Desember 2017 sebesar Rp 19,1 triliun.

"Pertumbuhan laba bersih ini salah satunya didorong dari kredit UMKM yang setara 76,5% dari total kredit BRI. Tahun ini mungkin target laba bersih hampir sama dengan 2018, kisaran 10-12%. Kalau sekarang labanya Rp 32,4 triliun, barangkali kalau 10% jadi Rp 36-37 triliun, tapi kami lebih ke persentase ya targetnya," jelas Direktur Utama BRI Suprajarto.

BRI telah menyalurkan kredit senilai Rp 843,6 triliun pada 2018, meningkat 14,1% dibandingkan dengan tahun sebelumnya sebesar Rp 739,3 triliun. Jika dirinci, kredit mikro tumbuh 14,5%, kredit konsumer tumbuh 14,1%, dan kredit ritel naik 17,3% (yoy). Sedangkan untuk kredit segmen korporasi meningkat 9,8%.

Baca selengkapnya di Investor Daily versi cetak di https://subscribe.investor.i

🍒

Bisnis.com, JAKARTA — PT Bank Maybank Indonesia Tbk hari ini mengumumkan bahwa laba bersih setelah pajak dan kepentingan non pengendali (PATAMI–profit after tax & minority interest) untuk tahun keuangan yang berakhir 31 Desember 2018 melonjak 21,6% mencapai rekor baru sebesar Rp2,2 triliun, didukung Pendapatan Bunga Bersih (NII) yang lebih tinggi dan perbaikan kualitas aset.

Laba Sebelum Pajak (PBT) meningkat 20,5% mencapai rekor Rp3,0 triliun, sementara PBT recurring tumbuh 34,3% secara tahunan setelah eliminasi pendapatan one-offterutama dari penjualan surat berharga pada 2017. Kualitas aset yang lebih baik, pertumbuhan yang solid di bisnis Syariah disertai peningkatan kinerja pada anak perusahaan, dan pengelolaan biaya strategis secara berkelanjutan juga memberikan kontribusi bagi peningkatan kinerja Bank.

Maybank mencatat pendapatan bunga bersih tumbuh 5,2% menjadi Rp8,1 triliun pada Desember 2018 dibanding Rp7,7 triliun tahun lalu. Implementasi penerapan pricing yang disiplin oleh Bank secara berkelanjutan disertai efisiensi operasional yang meningkat memungkinkan Bank untuk menahan tekanan pada marjin bunga, menghasilkan peningkatan marjin bunga bersih sebesar 7 basis poin menjadi 5,2%.

Kualitas aset Bank meningkat signifikan seperti tercermin dari tingkat NPL yang lebih rendah sebesar 2,6% (gross) dan 1,5% (net) per 31 Desember 2018 dibanding 2,8% (gross) dan 1,7% (net) tahun lalu, hal ini menegaskan kembali keberhasilan Bank dalam mengelola kualitas aset melalui pertumbuhan yang selektif dan bertanggung jawab. Bank juga berhasil melakukan penjualan sebagian NPL lama (NPL legacy) dan kredit macet yang telah dihapusbukukan (write-off NPL legacy) sebagai bagian dari upaya berkelanjutan untuk membersihkan portofolio kredit Bank. Bank senantiasa konservatif dalam mengelola kualitas aset dan mengambil langkah proaktif sejak awal pada fasilitas kredit nasabah yang terdampak oleh iklim ekonomi yang penuh tantangan. Sehubungan dengan peningkatan kualitas aset, Bank juga mampu mengurangi penyisihan kerugian penurunan nilai kredit sebesar 38,6% menjadi Rp1,3 triliun sepanjang tahun 2018.

Biaya overhead tetap terkendali dengan pertumbuhan marjinal sebesar 4,0% menjadi Rp6,0 triliun sebagai hasil dari inisiatif pengelolaan biaya strategis secara berkelanjutan di seluruh lini bisnis dan unit pendukung.

Strategi Bank dalam menumbuhkan portofolio secara prudent disertai dengan kebijakan manajemen risiko yang kuat juga memberikan kontribusi bagi perbaikan kinerja tahun ini. Bank mencatat pertumbuhan kredit yang berkelanjutan sebesar 6,3% mencapai Rp133,3 triliun per 31 Desember 2018 dari Rp125,4 triliun tahun lalu. Kredit CFS-Non Ritel, yang terdiri dari kredit Mikro, Usaha Kecil & Menengah (UKM) dan Business Banking tumbuh 10,9% mencapai Rp58,3 triliun per 31 Desember 2018 dari Rp52,6 triliun tahun lalu, sementara kredit CFS Ritel meningkat 3,1% mencapai Rp44,0 triliun per Desember 2018 dari Rp42,7 triliun tahun lalu. Perbankan Global membukukan pertumbuhan kredit sebesar 2,9% mencapai Rp31,0 triliun sehubungan adanya pelunasan dipercepat dari beberapa nasabah korporasi pada kuartal keempat 2018.

Selaras dengan strategi Bank untuk mengurangi ketergantungan pada simpanan berbiaya tinggi, total simpanan nasabah turun 3,7% menjadi Rp116,8 triliun per Desember 2018 dibandingkan Rp121,3 triliun tahun lalu. Meskipun demikian, Bank terus secara aktif mengelola aset dan kewajiban untuk memastikan tingkat pendanaan dan biaya yang optimal sepanjang waktu.

Bank menjaga posisi modal yang kuat dengan total modal mencapai Rp26,1 triliun pada 2018. Penambahan modal melalui rights issue yang diselesaikan pada semester pertama 2018, meningkatkan modal Tier 1 sebesar Rp2,0 triliun. CAR Bank meningkat menjadi 19,0% per 31 Desember 2018 dari 17,5% pada tahun lalu.

Perbankan Syariah

Perbankan Syariah terus mencatat kinerja yang sangat baik pada 2018 dengan laba bersih meningkat 27,3% mencapai Rp803,3 miliar dari Rp630,9 miliar. Total aset naik sebesar 11,2% menjadi Rp30,2 triliun, mencapai 17,0% dari total aset Bank. Total pembiayaan Syariah tumbuh 14,6% dari Rp20,7 triliun per Desember 2017 menjadi Rp23,7 triliun per Desember 2018, sementara total simpanan tumbuh 39,7% dari Rp16,7 triliun menjadi Rp23,3 triliun.

Pertumbuhan disertai dengan kualitas aset yang lebih baik dengan penurunan tingkat Non Performing Financing (NPF) 2.8% (gross) dan 1.9% (net) pada Desember 2018 dibanding 3.0% (gross) dan 2.0% (net) pada tahun sebelumnya. Strategi Sharia First Bank dan implementasi Leverage Model dimana Unit Usaha Syariah memiliki akses pada sumber daya seluruh Bank untuk mengembangkan dan memasarkan seluruh produk Syariah memainkan peran penting bagi kinerja Perbankan Syariah Maybank Indonesia yang signifikan.

Perbankan Syariah terus mengadopsi pendekatan yang berbeda (differentiated approaches) di pasar melalui pengenalan produk dan kemitraan yang inovatif. Perbankan Syariah menyediakan fasilitas hedging Syariah pertama di Indonesia kepada nasabah korporasi pada 2018 dan ditunjuk sebagai Mitra Pengelola Keuangan Haji oleh Badan Pengelola Keuangan Haji/BPKH. Berkaitan dengan penunjukkan tersebut, Maybank Syariah belum lama ini telah meluncurkan produk simpanan “My Arafah” yang dalam waktu singkat jumlah rekening telah mencapai 3.000.

Presiden Direktur Maybank Indonesia Taswin Zakaria mengatakan, “Kami mengakhiri tahun keuangan 2018 dengan rekor laba di tengah kondisi pasar yang penuh tantangan. Perjalanan transformasi kami kini mulai mendatangkan hasil yang positif dan mendukung pertumbuhan yang berkelanjutan dan bertanggung jawab di masa mendatang. Selain melanjutkan transformasi yang tengah berjalan di Perbankan Global dan rekalibrasi model bisnis ritel kami, perjalanan transformasi ke depan akan fokus pada optimalisasi teknologi untuk memberikan pengalaman nasabah yang lebih baik di seluruh touchpoints. Ini akan ditandai dengan peluncuran perbankan digital baru M2U dan perbaikan website kami. Dengan melakukan ini, kami akan dapat melanjutkan penciptaan nilai untuk kepentingan stakeholder sementara pada saat yang sama akan terus meningkatkan pertumbuhan.”

President Commissioner Maybank Indonesia dan Group President & CEO of Maybank, Datuk Abdul Farid Alias mengatakan, “Pencapaian kinerja 2018 kami yang signifikan membuktikan komitmen kami dalam pertumbuhan bisnis berkelanjutan, serta upaya yang tiada henti untuk memastikan peningkatan kualitas aset yang lebih baik, efisiensi operasional yang meningkat dan produktivitas yang lebih baik secara menyeluruh. Meskipun iklim operasional masih penuh dengan tantangan, kami yakin bahwa kami siap bagi pertumbuhan lebih lanjut di masa mendatang. Fokus kami adalah menumbuhkan segmen bisnis inti dan memperkuat kapabilitas digital kami untuk memastikan bahwa kami tetap relevan bagi seluruh stakeholder.

“Kami telah menetapkan target kami yang kuat dan kami akan membangun keunggulan kompetitif kami melalui sinergi dengan Group serta melanjutkan momentum dalam membangun eksistensi brand kami yang solid di Indonesia. Maybank Group telah berhasil masuk dalam top 500 brands dunia dalam Brand Finance’s Global 500 Brands, dan pencapaian ini seharusnya memperkuat komitmen dan eksistensi kami di Indonesia.”

🍒

KONTAN.CO.ID - JAKARTA. Badan Pusat Statistik (BPS) merilis data inflasi bulanan Januari 2019 sebesar 0,32%. Data inflasi ini terhitung rendah apabila dibanding Januari 2018 dan 2017 yang masing-masing sebesar 0,62% dan 0,97%.

"Ini modal yang bagus untuk awal tahun," jelas Kepala BPS Suhariyanto, Jumat (1/2).

BACA JUGA

BPS mencatat secara tahunan (yoy) inflasi Januari 2019 sebesar 2,82%.

Lebih lanjut, Suhariyanto menyebut, penyebab inflasi tahun 2018 adalah kenaikan pada komponen inflasi harga bergejolak alias volatile food. Tercatat kenaikan harga makanan menyumbang inflasi 0,92% dengan andil 0,18%.

"Inflasi pada Januari ini penyebab utamanya naiknya harga ikan beras dan komoditas sayuran," jelas dia.

Sedangkan komponen administered price atau harga yang diatur mengalami deflasi 0,12%. Penurunan terjadi pada harga rokok kretek filter dan tarif kereta api. Juga tercatat sektor transportasi, komunikasi dan jasa keuangan mengalami deflasi 0,12%. Penurunan terjadi karena harga bahan bakar minyak (BBM) pertalite, pertamax dan pertamax turbo.

🍐

Jakarta infobank– Otoritas Jasa Keuangan (OJK) menilai stabilitas sektor jasa keuangan masih terjaga dengan baik. Hal ini tercermin dari kinerja intermediasi keuangan yang masih mencatatkan perkembangan positif antara lain pertumbuhan kredit perbankan yang mencapai 11,75 persen (yoy) hingga Desember 2018.

Demikian pernyataan tersebut seperti disampaikan oleh Ketua Dewan Komisioner OJK Wimboh Santoso di Jakarta, Selasa, 29 Januari 2019. Menurutnya, penyaluran kredit perbankan yang masih mampu tumbuh double digit itu di 2018, juga dibarengi dengan profil risiko kredit yang masih terjaga.

“Rasio Non Performing Loan (NPL) gross perbankan dan Non Performing Financing (NPF) perusahaan pembiayaan masing masing sebesar 2,37 persen dan 2,71 persen,” ujarnya.

Di sisi lain, tambah dia, permodalan lembaga jasa keuangan juga masih berada di level memadai untuk mengantisipasi peningkatan risiko sekaligus mendukung ekspansi pembiayaan. Adapun Capital Adequacy Ratio (CAR) perbankan per triwulan IV 2018 tercatat berada pada level 23,5 persen.

“Sedangkan Risk-Based Capital (RBC) untuk asurasi umum danjiwa masing-masing sebesar 332 persen dan 441 persen,” ucapnya.

Lebih lanjut dirinya mengungkapkan, bahwa pada tahun ini OJK telah menyiapkan lima kebijakan dan inisiatif yang diarahkan antara lain untuk mendukung pembiayaan sektor sektor prioritas Pemerintah dalam mendorong pertumbuhan ekonomi, pemberdayaan UMKM dan masyarakat kecil.

“Juga mendorong inovasi teknologi informasi industri jasa keuangan serta reformasi internal dalam pengaturan dan pengawasan sektor jasa keuangan,” paparnya. (*)

🍑

Bisnis.com, JAKARTA—PT Bank Central Asia Tbk. telah menyiapkan rencana lanjutan terkait dengan akuisisi bank kecil. Perseroan akan menggabungkan bank hasil akuisisi dengan anak usaha yang sudah dimiliki saat ini.

Direktur BCA Santoso mengatakan, saat ini sebagian proses akuisisi sudah masuk tahap dealing. Namun demikian, dia menegaskan secara umum, rencana tersebut masih diproses oleh perseroan ke Otoritas Jasa Keuangan (OJK).

“Kami akan ikuti proses dan sekarang prosesnya masih di OJK, jadi terlalu sensitif lah kalau ikut berkomentar. Kita akan tetap berjalan dengan yang ada, ada yang sudah dealing, tapi ini kan ada proses perizinan, legal, dan akuntabilitas, ini biarkan kami jalankan prosesnya,” katanya kepada Bisnis, awal pekan ini.

Dia mengatakan, akuisisi tersebut baru dilakukan terhadap satu bank. Namun, perseroan masih mengharapkan dapat mengakuisisi lebih dari satu bank kecil pada tahun ini. Dia menilai, proses pencarian calon bank lain masih dilakukan.

“Sementara yang kami miliki di tangan satu bank, walaupun memang ada harapan dapat memiliki lebih dari satu bank. Karena kan mencari bank juga tidak gampang, mungkin buat kami juga kemahalan, jadi ini adalah challenge yang harus kami hadapi, tidak segampang itulah mengakuisisi,” katanya.

Dia menyatakan, perseroan telah memiliki rencana untuk bank yang tengah dalam proses akuisisi tersebut. Perseroan akan melakukan penggabungan usaha antara bank tersebut dengan anak usaha bank syariah milik BCA, yakni PT Bank BCA Syariah.

“Kelihatan arahnya ini akan di-merge, bukan ke induk tapi ke BCA syariah. Sementara [akuisisi] yang kedua ini yang sedang kami pikirkan, apakah ini akan menjadi seperti apa? ini terus terang belum, masih dalam diskusi dan lain-lain,” jelasnya.

Dihubungi terpisah Presiden Direktur BCA Syariah John Kosasih tidak membenarkan ataupun menampik kabar rencana penggabungan usaha tersebut. Dia hanya mengatakan, proses saat ini masih berjalan dan bersifat dinamis.

“Mending tunggu saja finalnya ya, ini masih dinamis,” katanya kepada Bisnis, belum lama ini.

Sebelumnya, Presiden Direktur BCA Jahja Setiaatmadja memastikan bahwa proses rencana akuisisi akan dirampungkan pada tahun ini. Dia juga menegaskan bahwa target akuisisi bank milik Grup Djarum tersebut bukanlah perusahaan terbuka.

OJK terus mendorong bank besar seperti BCA untuk mengakuisisi bank kecil. Hal itu dilakukan untuk mempermudah pengawasan terhadap perbankan. Selain itu, OJK menilai akuisisi akan meningkatkan kemampuan ekspansi bisnis bank kecil yang selama ini terkendala modal minim.

Regulator juga menghendaki bank besar untuk menempatkan bank kecil sebagai bank yang berfokus pada niche market tertentu. Misalnya, bank besar dapat memiliki bank kecil untuk dijadikan bank khusus kredit Usaha Mikro, Kecil, dan Menengah (UMKM) atau dijadikan bank digital.

🌾

Liputan6.com, Jakarta - Harga saham PT Bank Central Asia Tbk (BBCA) mencatatkan level tertinggi tertinggi dalam lima tahun.

Berdasarkan data RTI, Selasa (22/1/2019), saham PT Bank Central Asia Tbk (BBCA) naik 0,99 persen ke posisi 28.000 per saham. Saham BBCA sempat berada di level tertinggi 28.100 per saham dan terendah 28.000 per saham. Total frekuensi perdagangan saham 7.207 kali dengan nilai transaksi Rp 626,4 miliar.

Bila melihat data RTI, saham BBCA sentuh 28.100 merupakan level tertinggi dalam lima tahun yang diraih pada Selasa 22 Januari 2019. Sedangkan level terendah dalam lima tahun berada di kisaran 9.250 per saham pada 6 Desember 2013.

BACA JUGA

Adapun kenaikan harga saham BBCA pada Selasa pekan ini mendorong kapitalisasi harga sahamnya mencapai Rp 683 triliun. BCA pun mencatatkan kapitalisasi pasar saham terbesar di Bursa Efek Indonesia (BEI) pada 22 Januari 2019.

Kemudian disusul PT Bank Rakyat Indonesia Tbk (BBRI) yang mencatatkan kapitalisasi pasar saham Rp 460 triliun. Lalu PT HM Sampoerna Tbk (HMSP) mencetak kapitalisasi pasar saham Rp 439 triliun. Disusul PT Telekomunikasi Indonesia Tbk (TLKM) yang mencatatkan kapitalisasi pasar saham Rp 396 triliun.

PT Unilever Indonesia Tbk (UNVR) pun masuk lima besar kapitalisasi pasar terbesar di BEI. Tercatat kapitalisasi pasar saham PT Unilever Indonesia Tbk mencapai Rp 374 triliun.

Lalu kapitalisasi pasar saham PT Bank Mandiri Tbk (BMRI) tercatat Rp 358 triliun. Selanjutnya PT Astra International Tbk (ASII) membukukan kapitalisasi pasar saham Rp 332 triliun. Disusul PT Bank Negara Indonesia Tbk (BBNI) yang mencetak kapitalisasi pasa rsaham Rp 171 triliun.

Lalu ada PT Gudang Garam Tbk (GGRM) yang mencatatkan kapitalisasi pasar saham Rp 159 triliun. Pada posisi 10, PT Charoen Pokphand Indonesia Tbk (CPIN) mecetak kapitalisasi pasar saham Rp 136 triliun.

Kapitalisasi pasar saham ini merupakan harga saham dikalikan jumlah saham yang beredar. Oleh karena itu, kapitalisasi pasar saham ini dapat berubah setiap hari.

🍀

Bisnis.com, JAKARTA – PT Bank Central Asia Tbk. hendak merealisasi rencana akuisisi bank tahun ini. Perseroan mengklaim sudah menggenggam satu nama bank kecil.

“Tidak akan molor. Kami serius tahun ini,” kata Presiden Direktur BCA Jahja Setiatmadja di Jakarta, Selasa (15/1/2019).

Sebelumnya, rencana akuisisi ditargetkan selesai pada kuartal III/2018. Sempat beredar nama PT Bank Pan Indonesia Tbk. yang akan diakuisisi. Namun, Jahja menampiknya dengan mengatakan perseroan mengincar bank kecil atau bermodal inti kurang dari Rp5 triliun.

Menurutnya, perseroan juga terus berkoordinasi dengan Otoritas Jasa Keuangan (OJK) mengenai perkembangan rencana tersebut.

Jahja juga sempat menyebut persoalan harga yang membuat proses akuisisi menjadi lama. Dia menyebutkan, dana yang disediakan untuk membeli bank sekitar Rp4 triliun.

Dana tersebut dapat dipastikan tidak akan cukup untuk mengakuisisi bank dengan modal inti lebih dari Rp5 triliun. “Kalau bank-nya kecil, harganya lebih rendah,” kata Jahja.

Tidak hanya BCA, bank umum kelompok usaha (BUKU) IV yang memiliki rencana untuk mengakuisi perusahaan pada tahun ini. PT Bank Rakyat Indonesia (Persero) Tbk. juga menyatakan niat untuk kembali menambah anak usaha.

Bank pelat merha itu berencana untuk mengakuisisi perusahaan asuransi kerugian dengan mengalokasikan anggaran sekitar Rp1,5 triliun.

🌲

KONTAN.CO.ID - JAKARTA. Bisnis bank besar di tahun ini makin mekar, gurita bisnis bank BUKU IV di Indonesia pun semakin luas. Selain dari kinerja yang terbilang kinclong, rencana ekspansi bisnis perbankan tahun ini cukup ramai.

Setidaknya, tiga bank besar di Tanah Air yaitu PT Bank Rakyat Indonesia Tbk (BRI), PT Bank Mandiri Tbk dan PT Bank Central Asia Tbk (BCA) mulai aktif melakukan konsolidasi sejak akhir tahun 2018 hingga memasuki tahun 2019.

BACA JUGA

BRI misalnya, setelah resmi memborong saham tiga perusahaan yaitu PT Danareksa Sekuritas, PT Danareksa Investment Management dan PT Bahana Artha Ventura. Tahun ini dikabarkan bank terbesar di Indonesia itu masih memiliki sejumlah rencana akuisisi.

Memuat pemberitaan Kontan.co.id Kamis (3/1) lalu BRI telah menganggarkan dana mencapai Rp 1,5 triliun untuk mengakuisisi perusahaan asuransi umum. Rencana mencaplok perusahaan asuransi tersebut ditujukan untuk melengkapi bisnis BRI sebagai penyedia jasa keuangan yang komprehensif.

Walau tak merinci perusahaan mana yang bakal digaet, Direktur Utama BRI Surpajarto menarget impian perusahaannya itu dapat dilakukan pada semester I-2019 ini.

Bukan cuma BRI, Bank Mandiri juga mengamini niat ingin mengakuisisi perusahaan yang bergerak di bidang jasa keuangan dalam beberapa waktu ke depan. Wajar saja, Direktur Utama Bank Mandiri Kartika Wirjoatmodjo bilang kalau modal Bank Mandiri saat ini sudah lebih dari cukup untuk memenuhi kebutuhan ekspansi.

Hal ini tercermin dari rasio kecukupan modal alias capital adequacy ratio (CAR) Mandiri yang sudah menyentuh 21% per akhir tahun lalu. Padahal, kebutuhan CAR Bank Mandiri hanya di kisaran 16,5%-17% saja untuk menopang kebutuhan.

Itu artinya, ada sekitar 4% atau setara Rp 30 triliun-Rp 35 triliun lebih modal perusahaan yang tidak terpakai. Tiko, sapaan akrab Kartika mengamini kalau nantinya dana tersebut memang akan digunakan untuk keperluan aksi korporasi.

Walau tidak merinci perusahaan apa yang bakal diboyong, menurut cerita Tiko saat ini bank yang dinakhodainya sedang mengamati pasar. Menurutnya, potensi perusahaan yang bisa diakuisisi oleh bank berlogo pita emas ini berasal dari sektor multifinance maupun perbankan.

"Bisnisnya harus tidak sama dengan segmen dan produk dari Bank Mandiri, lebih sebagai complementary business kami," ungkapnya.

Selain modal yang besar, Sekretaris Perusahaan Bank Mandiri juga membenarkan kalau pada akhir tahun 2018 lalu pihaknya berhasil menyentuh laba bersih sebesar Rp 25 triliun.

Memakai asumsi pencapaian laba bersih di tahun 2017 lalu, Mandiri artinya berhasil mencetak pertumbuhan laba hingga Rp 5 triliun alias naik 53% secarayear on year (yoy).

Hal ini menunjukan kalau kapasitas Mandiri untuk melakukan ekspansi lewat pembentukan anak usaha atau akuisisi di tahun ini lebih dari cukup.

Selain dua bank plat merah tersebut, BCA pun tahun ini tengah mematang niatnya untuk mengakuisisi dua bank kecil. Rencana yang sudah dilontarkan sejak tahun lalu ini semakin nyata untuk direalisasikan.

Sebabnya, Otoritas Jasa Keuangan (OJK) pun menyebut sudah mengetahui rencana bank swasta terbesar itu. Malah, pihak regulator kini tengah mempertimbangkan permintaan BCA yang ingin diskresi setelah akuisisi.

Dengan kata lain, bisa saja BCA tidak perlu menggabungkan (merger) dua bank yang akan diakuisisinya. Alih-alih untuk memperbesar gurita bisnisnya, BCA sebelumnya menyebut sudah mempersiapkan dana hingga Rp 4,5 triliun untuk kebutuhan anak usaha dan rencana aksi korporasi.

🍒

JAKARTA, KOMPAS.com - Lembaga Penjamin Simpanan ( LPS) mencatatkan adanya perbaikan pertumbuhan Dana Pihak Ketiga ( DPK) di Oktober 2018, yang membuat rasio total kredit terhadap dana pihak ketiga (loan to deposit ratio/LDR) pun membaik terbatas menjadi 93,05 persen dari sebelumnya 93,39 persen. LPS mencatatkan, pertumbuhan kredit perbankan hingga akhir Oktober 2018 mencapai 13,35 persen (yoy), dengan pertumbuhan DPK sebesar 7,6 persen. Walaupun demikian, LPS menekankan, perbaikan LDR tidak berarti terjadi perbaikan kondisi likuiditas yang cenderung ketat. "Mengingat pada akhir tahun perbankan akan melakukan strategi ekspansi yang lebih aktif untuk memperbaiki kinerja keuangan," sebut LPS melalui keterangan tertulis yang diberikan kepada Kompas.com, Jumat (14/12/2018). Dalam indikator likuditas yang diterbitkan oleh LPS, LDR tertinggi tercatat masih terjadi pada kelompok bank BUKU 3 yang mencapai 102,8 persen. Baca juga: LPS: Bank Harus Pinter-pinter Atur Likuiditas Lebih lanjut dijelaskan, pertumbuhan kredit yang lebih tinggi masih akan berlanjut di sepanjang tahun 2018 ini. "Namun untuk tahun 2019 diperkirakan lajunya akan sedikit mengalami perlambatan di tengah keterbatasan pertumbuhan DPK, dan potensi kenaikan suku bunga kredit yang berdampak pada perilaku korporasi dan konsumen dalam permintaan kredit baru," sebut LPS. Pertumbuhan DPK pun diyakini masih akan lebih rendah. Hingga akhir tahun, pertumbuhan kredit dan DPK masing-masing akan mencapai 11,5 persen dan 7,2 persen. Sementara untuk tahun 2019 diperkirakan kredit dan DPK masing-masing tumbuh 12,4 persen dan 9 persen.

Artikel ini telah tayang di Kompas.com dengan judul "LPS: Pertumbuhan Dana Pihak Ketiga Membaik", https://ekonomi.kompas.com/read/2018/12/14/135100126/lps--pertumbuhan-dana-pihak-ketiga-membaik.

Penulis : Mutia Fauzia

Editor : Erlangga Djumena

🌷

Jakarta - Badan Pusat Statistik (BPS) menyatakan, indeks harga konsumen November 201 terjadi inflasi sebesar 0,27 persen (month to month), dengan Indeks Harga Konsumen (IHK) sebesar 134,56. Angka ini turun tipis dibandingkan inflasi Oktober 2018 sebesar 0,28 persen.

"Tingkat inflasi tahun kalender (Januari–November) 2018 sebesar 2,50 persen dan tingkat inflasi tahun ke tahun (November 2018 terhadap November 2017) sebesar 3,23 persen," tulis keterangan resmi BPS yang dipublikasikan, Senin (3/12).

Dari 82 kota IHK, 70 kota mengalami inflasi dan 12 kota mengalami deflasi. Inflasi tertinggi terjadi di Merauke sebesar 2,05 persen dengan IHK sebesar 139,50 dan terendah terjadi di Balikpapan sebesar 0,01 persen dengan IHK sebesar 137,85.

Sementara deflasi tertinggi terjadi di Medan sebesar 0,64 persen dengan IHK sebesar 138,37 dan terendah terjadi di Pematangsiantar dan Pangkalpinang masing-masing sebesar 0,01 persen dengan IHK masing-masing sebesar 138,56 dan 139,06.

Inflasi terjadi karena adanya kenaikan harga yang ditunjukkan oleh naiknya seluruh indeks kelompok pengeluaran, yaitu: kelompok bahan makanan sebesar 0,24 persen; kelompok makanan jadi, minuman, rokok, dan tembakau sebesar 0,20 persen; kelompok perumahan, air, listrik, gas, dan bahan bakar sebesar 0,25 persen; kelompok sandang sebesar 0,23 persen; kelompok kesehatan sebesar 0,36 persen; kelompok pendidikan, rekreasi, dan olahraga sebesar 0,05 persen; dan kelompok transpor, komunikasi, dan jasa keuangan sebesar 0,56 persen.

Komponen inti pada November 2018 mengalami inflasi sebesar 0,22 persen. Tingkat inflasi komponen inti tahun kalender (Januari–November) 2018 sebesar 2,90 persen dan tingkat inflasi komponen inti tahun ke tahun (November 2018 terhadap November 2017) sebesar 3,03 persen.

Sumber: BeritaSatu.com

🌸

KONTAN.CO.ID - JAKARTA. PT Bank Central Asia Tbk memastikan akan menyelesaikan akuisisi bank kecil usai menggelar rapat umum pemegang saham atau Rapat Umum Pemegang Saham (RUPS). Hal ini sesuai dengan ketentuan status BCA sebagai perusahaan terbuka.

Presiden Direktur BCA Jahja Setiaatmadja mengatakan, hingga akhir tahun ini, perusahaan belum memiliki jadwal untuk menggelar RUPS. Jika tidak ada aral melintang, RUPS rencananya baru akan digelar pada awal tahun 2019. Artinya, rencana penyelesaian akuisisi akan mundur dari yang dijadwalkan sebelumnya pada kuartal III-2018.

Meskipun mundur dari rencana awal, akuisisi bank kecil ini menurut Jahja tidak menemukan kendala dari sisi perizinan.

“Kalau perizinan dari Bank Indonesia (BI) kami dipermudah, tidak ada kendala,” ungkap dia, usai Pertemuan Tahun BI di Jakarta Convention Center (JCC), Selasa (27/11).

Ketika disinggung mengenai identitas bank yang akan diakuisisi oleh BCA, Jahja enggan memberikan penjelasan lebih detail atas rencana tersebut. “Saya nggak mau kasih statement dulu deh, nanti malah mengacaukan pasar,” kata dia.

Sementara itu, Otoritas Jasa Keuangan (OJK) menyambut baik rencana akuisisi yang akan dilakukan oleh BCA. Saat ini, OJK terus mendorong industri perbankan untuk melakukan konsolidasi dalam rangka penguatan permodalan. Melalui penguatan permodalan, diharapkan pertumbuhan industri perbankan Tanah Air bisa lebih kompetitif dan tidak stagnan.

“Dua bank didorong untuk berkonsolidasi itu makin bagus, jumlah bank menjadi semakin sedikit dan lebih kuat,” kata Deputi Pengawsan Perbankan III OJK, Slamet Edy Poernomo kepada Kontan.co.id.

Menurut Slamet, hingga kini BCA masih belum mengajukan izin akusisi secara resmi kepada OJK. Namun, yang jelas BCA sudah berkomunikasi dengan OJK terkait rencana tersebut. “Belum ada penjajakan secara formal, kami baru berdiskusi,” ungkap dia.

Mengenai status bank kecil yang akan diakuisisi oleh BCA, Slamet tidak mempersoalkan hal tersebut. “Terbuka (Tbk) atau tidak yang penting bisa diambil alih,” kata dia.

Sebagai informasi, bank swasta terbesar di Indonesia ini berencana mengakuisisi dua bank kecil kategori Bank Umum Kelompok Usaha (BUKU) I yang memiliki modal di bawah Rp 1 triliun. Demi memuluskan rencana akuisisi ini, BCA sudah menyiapkan anggaran belanja sekitar Rp 4,5 triliun.

Sebelumnya disebut bahwa ada dua skenario BCA terkait rencana akuisisi ini.

Pertama, mengambil alih satu bank kecil untuk dimerger dengan BCA. Kedua, BCA akan mengakuisisi bank kecil lainnya untuk pengembangan digital banking. Pertimbangan ini diambil demi memudahkan pengurusan administrasi pajak dan Sumber Daya Manusia (SDM).

🌾

JAKARTA – Kenaikan suku bunga acuan Bank Indonesia (BI) 7-Day Reverse Repo Rate (BI 7DRRR) menjadi 6% pada Kamis (15/11) sudah diprediksi dan diantisipasi oleh sejumlah bank. Sementara itu, regulator dan bankir tetap memproyeksi kinerja perbankan tahun depan membaik dari tahun ini, kendati berada dalam atmosfer rezim suku bunga tinggi.

Deputi Komisioner Pengawas Perbankan I Otoritas Jasa Keuangan (OJK) Boedi Armanto mengatakan, berdasarkan revisi rencana bisnis bank (RBB) tahun 2018, laba perbankan diproyeksikan tumbuh 13% secara tahunan (year on year/yoy) menjadi Rp 148,19 triliun dibandingkan tahun lalu sebesar Rp 131,15 triliun.

“Target ini diperkirakan dapat tercapai, mengingat sampai dengan September 2018, laba perbankan tercatat tumbuh 12,10% secara year to date (ytd),” kata Boedi kepada Investor Daily, Jumat (16/11).

Sementara itu, Kepala Eksekutif Pengawas Perbankan OJK Heru Kristiyana mengatakan, sampai dengan Oktober 2018 penyaluran kredit industri perbankan sudah tumbuh 12,9% (yoy Dengan demikian, sampai dengan akhir tahun ini pihaknya optimistis kredit perbankan bisa tumbuh 13%.

“Tahun depan kami juga optimistis kinerja bank tumbuh sesuai rencana. Kalau RBB pada November ini belum masuk, kalau tahun ini kan sudah lewat ya dari RBB 11,9%, tapi sekarang sudah 12,9%. Jadi kami yakin bisa mencapai 13% sampai akhir tahun untuk pertumbuhan kredit,” tambah Heru. (th)

Baca selanjutnya di http://id.beritasatu.com/moneyandbanking/kinerja-bank-berpotensi-tumbuh-lebih-tinggi/182801

🍒

JAKARTA ID – Industri perbankan mencetak laba bersih Rp 110,27 triliun hingga September 2018, naik 10,3% dibandingkan periode sama tahun lalu sebesar Rp 99,97 triliun. Pencapaian laba tersebut ditopang dari pendapatan bunga bersih (net interest income/NII) tumbuh 4,94% menjadi Rp 279,09 triliun.

Sementara pendapatan operasional non bunga tumbuh 17,31% menjadi Rp 208,21 triliun.

Merujuk data Statistik Perbankan Indonesia yang dirilis Otoritas Jasa Keuangan, penyaluran kredit tumbuh 12,69% menjadi Rp 5.120,10 triliun, sedangkan dana pihak ketiga yang dihimpun perbankan naik 6,6% mencapai Rp 5.482,49 triliun.

Sementara beban operasional per September 2018 sebesar Rp 354,94 triliun, lebih tinggi dari periode sama tahun lalu sebesar 318,72 triliun.

Jika dilihat per kelompoknya, bank umum kegiatan usaha (BUKU) I membukukan laba bersih sebesar Rp 632 miliar sampai September 2018, naik tipis 2,60% dari posisi September 2017 yang sebesar Rp 616 miliar.

Sementara itu, untuk BUKU II mengalami penurunan perolehan laba bersih sebesar 9,73% menjadi Rp 6,96 triliun dari Rp 7,71 triliun. Kemudian, OJK mencatat kelompok bank BUKU III berhasil membukukan laba bersih Rp 28,54 triliun sampai dengan kuartal ketiga tahun ini. Nilai tersebut meningkat 5,31% dari posisi September tahun lalu yang sebesar Rp 27,10 triliun.

Sedangkan bank BUKU IV mencatatkan laba bersih sebesar Rp 71,63 triliun, naik 13,54% dari posisi September tahun lalu Rp 63,09 triliun. (bersambung)

Baca selanjutnya di http://id.beritasatu.com/moneyandbanking/pertumbuhan-tak-hanya-berasal-dari-nii/182585

🌷

Bisnis.com, JAKARTA - Momentum beli rupiah menguat setelah Bank Indonesia (BI) memberi kejutan dengan meningkatkan suku bunga acuan untuk keenam kalinya pada tahun 2018.

Jameel Ahmad, Global Head of Currency Strategy & Market Research ForexTime (FXTM), mengatakan rupiah meningkat di atas 0.9% setelah pengumuman BI menaikkan suku bunga.

BACA JUGA :

"Mata uang Indonesia ini berpotensi untuk semakin menguat di saat investor mencerna langkah terbaru BI," papar Jameel, Kamis (15/11).

Menurutnya, penurunan Dolar AS selama tiga hari terakhir berturut-turut juga membantu sentimen pasar berkembang.

Rapat Dewan Gubernur (RDG) Bank Indonesia pada 14-15 November 2018 memutuskan untuk menaikkan BI 7-day Reverse Repo Rate (BI7DRR) sebesar 25 bps menjadi 6,00%, suku bunga Deposit Facility sebesar 25 bps menjadi 5,25%, dan suku bunga Lending Facility sebesar 25 bps menjadi 6,75%.

Gubernur BI Perry Warjiyo menuturkan keputusan tersebut sebagai langkah lanjutan Bank Indonesia untuk memperkuat upaya menurunkan defisit transaksi berjalan ke dalam batas yang aman.

"Kenaikan suku bunga kebijakan tersebut juga untuk memperkuat daya tarik aset keuangan domestik dengan mengantisipasi kenaikan suku bunga global dalam beberapa bulan ke depan," papar Perry.

Untuk meningkatkan fleksibilitas dan distribusi likuiditas di perbankan, BI menaikkan porsi pemenuhan GWM Rupiah Rerata (konvensional dan syariah) dari 2% menjadi 3% serta meningkatkan rasio Penyangga Likuiditas Makroprudensial (konvensional dan syariah) yang dapat direpokan ke BI dari 2% menjadi 4%, masing-masing dari Dana Pihak Ketiga (DPK).

Di bidang kebijakan makroprudensial, BI juga mempertahankan rasio Countercyclical Capital Buffer (CCB) sebesar 0% dan Rasio Intermediasi Makroprudensial (RIM) pada target kisaran 80-92%.

Ke depan, dia menegaskan BI akan mengoptimalkan bauran kebijakan guna memastikan tetap terjaganya stabilitas makroekonomi dan sistem keuangan.

BI juga akan memperkuat koordinasi dengan Pemerintah dan otoritas terkait untuk menjaga stabilitas ekonomi dan memperkuat ketahanan eksternal.

"Termasuk untuk mengendalikan defisit transaksi berjalan sehingga menurun menuju kisaran 2,5% PDB pada 2019," tambah Perry.

🍁

JENEWA sindonews- Sebagai nasabah, kita menginginkan menyimpan uang di bank dengan aman. Namun tidak semua negara memiliki tingkat perbankan yang aman dan sehat, bahkan di negara maju sekalipun.

Melansir dari Business Insider, Rabu (7/11/2018), World Economic Forum (WEF) merilis Survei Daya Saing Global Perbankan di dunia, dimana ada sejumlah indikator penunjuk kesehatan lembaga-lembaga keuangan di dunia.

WEF menyusun data 140 negara dengan sistem perbankan yang sehat dan aman dengan mensurvei para eksekutif perbankan di dunia. Ukuran tersebut tidak didasarkan pada ukuran ekonomi suatu negara, melainkan populasi nasabah dan jumlah cadangan tunai.

Dari indikator itu, skor 1 berarti bank kekurangan likuditas, sedangkan skor 7 merupakan penilaian tertinggi yang mencerminkan perbankan tersebut sehat. Dari sebanyak 140 negara yang disusun, terdapat 29 negara dengan sistem perbankan yang aman dan sehat.

Sementara, Indonesia berada di posisi 72, lebih tinggi dari Korea Selatan (74), Spanyol (78), India (83), Turki (84) dan Republik Rakyat China di peringkat 90.

Berikut 29 negara dengan sistem perbankan teraman di dunia:

29. Jamaika – Skor 5,7

28. Arab Saudi – Skor 5,7

27. Prancis – Skor 5,7

26. Swedia – Skor 5,7

25. Thailand – Skor 5,7

24. Trinidad dan Tobago – Skor 5,7

23. Maroko – Skor 5,7

22. Brasil – Skor 5,7

21. Panama – Skor 5,8

20. Jepang – Skor 5,8

19. Taiwan – Skor 5,8

18. Amerika Serikat – Skor 5,8

17. Honduras – Skor 5,8

16. Filipina – Skor 5,8

15. Denmark – Skor 5,8

14. Republik Ceko – Skor 6,0

13. Guatemala – Skor 6,0

12. Israel – Skor 6,1

11. Norwegia – Skor 6,1

10. Slowakia – Skor 6,1

9. Selandia Baru – Skor 6,1

8. Swiss – Skor 6,2

7. Luksemburg – Skor 6,3

6. Hong Kong – Skor 6,3

5. Chili – Skor 6,3

4. Australia – Skor 6,4

3. Singapura – Skor 6,4

2. Kanada – Skor 6,5

1. Finlandia – Skor 6,7

(ven)

🍎

Merdeka.com - Bank Indonesia (BI) mencatat posisi cadangan devisa Indonesia sebesar USD 115,2 miliar pada akhir Oktober 2018, meningkat dibandingkan dengan USD 114,8 miliar pada akhir September 2018. Posisi cadangan devisa tersebut setara dengan pembiayaan 6,4 bulan impor atau 6,2 bulan impor dan pembayaran utang luar negeri pemerintah, serta berada di atas standar kecukupan internasional sekitar 3 bulan impor.

BERITA TERKAIT

Direktur Eksekutif Departemen Komunikasi Bank Indonesia, Agusman, menilai cadangan devisa tersebut mampu mendukung ketahanan sektor eksternal serta menjaga stabilitas makroekonomi dan sistem keuangan.

"Peningkatan cadangan devisa pada Oktober 2018 terutama dipengaruhi oleh penerimaan devisa migas dan penarikan utang luar negeri (ULN) pemerintah yang lebih besar dari kebutuhan devisa untuk pembayaran ULN pemerintah dan stabilisasi nilai tukar Rupiah," ujarnya dalam keterangan tertulis di Jakarta, Rabu (7/11).

Ke depan, Bank Indonesia memandang cadangan devisa tetap memadai didukung keyakinan terhadap stabilitas dan prospek perekonomian domestik yang tetap baik, serta kinerja ekspor yang tetap positif.

[bim]

🌷

Merdeka.com - Bank Indonesia (BI) mencatat posisi cadangan devisa Indonesia sebesar USD 115,2 miliar pada akhir Oktober 2018, meningkat dibandingkan dengan USD 114,8 miliar pada akhir September 2018. Posisi cadangan devisa tersebut setara dengan pembiayaan 6,4 bulan impor atau 6,2 bulan impor dan pembayaran utang luar negeri pemerintah, serta berada di atas standar kecukupan internasional sekitar 3 bulan impor.

BERITA TERKAIT

Direktur Eksekutif Departemen Komunikasi Bank Indonesia, Agusman, menilai cadangan devisa tersebut mampu mendukung ketahanan sektor eksternal serta menjaga stabilitas makroekonomi dan sistem keuangan.

"Peningkatan cadangan devisa pada Oktober 2018 terutama dipengaruhi oleh penerimaan devisa migas dan penarikan utang luar negeri (ULN) pemerintah yang lebih besar dari kebutuhan devisa untuk pembayaran ULN pemerintah dan stabilisasi nilai tukar Rupiah," ujarnya dalam keterangan tertulis di Jakarta, Rabu (7/11).

Ke depan, Bank Indonesia memandang cadangan devisa tetap memadai didukung keyakinan terhadap stabilitas dan prospek perekonomian domestik yang tetap baik, serta kinerja ekspor yang tetap positif.

🍑

JAKARTA, iNews.id - Bank Indonesia (BI) menyebutkan tidak ada pengetatan likuiditas di perbankan baik secara individual maupun industri. Pasalnya, hingga kini tidak ada lonjakan kenaikan suku bunga pasar uang antarbank.

"Terjadi kenaikan suku bunga lonjakan tidak? Tidak kan, berarti memang tidak ada kesulitan likuiditas baik di individual bank, industri, maupun pasar uang," kata Gubernur BI Perry Warjiyo di Kementerian Keuangan, Jakarta, Kamis (1/11/2018).

Menurut dia, indikator pengetatan likuiditas tidak dapat dilihat dari Loan to Deposit Ratio (LDR) di mana pertumbuhan kredit lebih besar yaitu 12,6 persen dibandingkan pertumbuhan Dana Pihak Ketiga (DPK) yang hanya 6,6 persen.

"Jangan bandingkan pertumbuhan DPK dengan kredit harus diliat berapa besar total alat likuid. Alat liquid bisa noncore deposit, bisa juga alat liquid dibandingkan DPK yang sekarang sekitar 19 persen itu cukup. Bisa juga itu indikator volume dan suku bunga di pasar uang antarbank terjadi kenaikan yang tidak normal," ucapnya.

Selain itu, pihaknya tidak akan tinggal diam jika ada indikasi awal pengetatan likuiditas perbankan. Pasalnya, likuiditas harus dipastikan berada di level yang cukup karena jika berlebihan dapat menimbulkan ketidakstabilan di nilai tukar. Sementara, jika kurang, dapat menghambat pertumbuhan kredit.

"Kami sudah berikan instruksi, kalo ada indikasi awal pun kami akan lakukan likuiditas rupiah cukup tidak lebih dan kurang. Itu koordinasi yang kita lakukan untuk likuditasnya," kata dia.

Hal yang sama dikatakan oleh Anggota Dewan Komisioner sekaligus Kepala Eksekutif Pengawas Perbankan OJK Heru Kristiyana. "Jangan lupa perbankan punya buffer likuiditas. Kita liat bahwa likuid dibagi dengan noncore defisitnya masih 99 persen, tresholdnya 50 persen," tuturnya.

"Kita akan kerja sama dengan komponen KSSK seperti Kemenkeu dan BI untuk jaga momentum ini. Kita jaga BI untuk melonggarkan likuditas apabila dirasa ada pengetatan di sana," ujarnya.

Sebelumnya, Lembaga Penjamin Simpanan (LPS) mencatat terjadi pengetatan likuiditas karena pertumbuhan LDR perbankan saat ini mencapai 94 persen. Angka ini telah melewati batas aman yang ditentukan Bank Indonesia sebesar 92 persen.

Editor : Ranto Rajagukguk

🌹

Bisnis.com, JAKARTA – PT Bank Rakyat Indonesia Tbk. (BBRI) masih menjadi menjadi pilihan utama sejumlah sekuritas, menimbang kinerjanya yang positif dan prospek serta strategi perseroan yang cukup menjanjikan.

Tim Riset DBS Vickers Sekuritas mengatakan bahwa laba bersih BBRI hingga kuartal III/2018 mencapai Rp23,55 triliun, tumbuh 14,6% yoy, sejalan dengan ekspektasi DBS Vickers.

Pertumbuhan pinjaman juga cukup kuat, mencapai 16,5% yoy, didorong oleh semua segmen selain segmen menengah yang mengalami penurunan sebesar 14,3% yoy. Saat ini, management BBRI sedang menyusun strategi untuk meningkatkan kualitas di segmen ini.

Sementara itu, net interest margin atau margin bunga bersih sedikit turun dari 7,9% per September 2017 menjadi 7,5% per September 2018 akibat persaingan yang sengit di segmen konsumer dan turunnya bunga KUR dari 9% menjadi 7%.

BBRI sudah meluncurkan BRISpot atau sistem digital yang memungkinkan BBRI memproses pinjaman mikro secara lebih cepat dan efisien. Untuk segmen konsumer, BBRI telah meluncurkan MyBRI yang mengurangi waktu persetujuan dari hitungan hari menjadi hitungan jam.

Management BBRI telah memutuskan untuk menetapkan ratio pembayaran dividen sebesar 45% dalam 2-3 tahun ke depan, tetapi akan mempertahankan rasio kecukupan modal atau CAR di atas 17%-18%.

Pada 2019, pertumbuhan kredit BBRI diperkirakan akan lebih rendah dari tahun ini menjadi di kisaran 12% - 14%. BBRI ingin meningkatkan portofolio segmen mikro dari kini 34,5% menjadi 40%, dan menurunkan segmen korporasi dari 24,2% menjadi di bawah 20%.

“Kami tetap yakin BBRI tetap akan menjadi pemain utama dan terbaik di segmen kredit mikro. Kami mempertahankan rekomendasi beli saham BBRI dengan target harga Rp3.900,” ungkap tim riset DBS Vickers Sekuritas.

Andy Ferdinand, Kepala Riset Samuel Sekuritas Indonesia, juga mempertahankan rekomendasi beli atas saham BBRI dengan target harga Rp3.800.

“Secara umum kami melihat kinerja kuartal III/2018 masih relatif baik, tetapi tantangan di kuartal IV/2018 cukup besar seiring tren kenaikan suku bunga dan depresiasi rupiah. NPL perlu diantisipasi,” ungkapnya.

NPL BBRI sedikit meningkat pada kuartal III/2018 menjadi 2,46%, dibandingkan kuartal II/2018 2,33% dan kuartal III/2017 2,23%. Penurunan cukup mencolok di segmen menengah dan korporasi.

Alexander Margaronis, Analis UOB Kay Hian Sekuritas, juga mempertahankan rekomendasi beli di target harga Rp3.500. Saham BBRI terlihat oversold karena telah turun dua standar deviasi dari rata-rata historisnya dalam setahun.

“Ini dapat memicu aksi beli yang kuat ketika pasar membaik dan karena beta saham yang tinggi,” katanya.

Saham BBRI ditutup di harga Rp2.990 pada Jumat pekan lalu, sudah turun 17,86% secara year to date.

🌷

Jakarta detik - Bank Indonesia (BI) memutuskan untuk tetap mempertahankan suku bunga acuannya. BI 7 Days Repo Rate tak berubah di level 5,75%.

"Rapat dewan gubernur BI 22-23 Oktober 2018 memutuskan untuk mempertahankan BI 7 days 5,75%," ungkap Deputi Gubernur Senior BI Mirza Adityaswara di Kantor BI, Jakarta Pusat, Selasa (23/10/2018).

Mirza mengatakan, hal itu sejalan dengan langkah untuk menurunkan defisit transaksi berjalan. BI juga memutuskan besaran lending facility 5% dan deposit facility 6,5%.

🌸

JAKARTA, KOMPAS.com - Guru Besar Ilmu Manajemen Universitas Indonesia Rhenald Kasali mengatakan, tahun 2019 akan menjadi pertumpahan darah bagi bank soal inovasi digital banking. Hal ini karena akan ada beberapa bank yang pertumbuhannya naik cukup signifikan. Di sisi lain ada bank-bank yang justru mengalami pelambatan. “Untuk tahun depan itu akan menjadi 'pertumpahan darah' bagi bank, karena akan ada bank yang menjadi tumbuhnya sangat signifikan dan ada bank yg mengalami pelambatan, dan percaya omongan saya sebagian dari mereka akan menyalahkan (kondisi) ekonomi,” jelas Rhenald di Jakarta, Senin (22/10/2018). Dia juga menyampaikan, digital banking ini bisa tricky. Rhenald menyampaikan kemungkinan sekitar 50 persen bank di Indonesia bisa bertahan karena melakukan revolusi layanannya. “Ada bank konvensional di mana 50 persennya bisa berevolusi, dan 50 persennya akan mati. 50 persen yang berevolusi ini namanya techfin,” ujar Rhenald. “Nyatanya, techfin itu bank kovensional dengan spirit bank tradisional, tetapi memberikan layanan digital,” imbuhnya. Sementara itu, Rhenald juga menjelaskan kondisi ekonomi global sekarang yang sudah mengalami perubahan. Banyak orang yang menginginkan pertumbuhan ekonomi tinggi, tapi sejak tahun 2014 era pertumbuhan ekonomi utamanya di negara-negara Asia untuk meningkat diatas 5 persen sudah sulit. “Banyak orang yang bicara pertumbuhan ekonomi harus tinggi, pertumbuhan ekonomi yang tinggi itu sudah berakhir tahun 2014, yakni 6 tahun setelah AS melewati masa krisis 2008. Setelah itu, bola berbalik ke AS apalagi sejak Trump menjabat sebagai Presiden. Jadi, zaman sudah berubah, pasar juga berubah, pendidikan juga berubah,” tutur Rhenald.

Artikel ini telah tayang di Kompas.com dengan judul "Pakar Manajemen: 2019 Jadi Tahun "Pertumpahan Darah" bagi Industri Perbankan", https://ekonomi.kompas.com/read/2018/10/22/160729926/pakar-manajemen-2019-jadi-tahun-pertumpahan-darah-bagi-industri-perbankan.

Penulis : Putri Syifa Nurfadilah

Editor : Bambang Priyo Jatmiko

🌸

ID: Di tempat terpisah, Gubernur Bank Indonesia (BI) Perry Warjiyo mengatakan, berdasarkan data sementara BI per September 2018, kredit tumbuh 12,75% (yoy) atau lebih tinggi dari periode sebelumnya.

Menurut dia, ada beberapa komponen yang mendorong pertumbuhan kredit, di antaranya adalah kredit modal kerja (KMK) dan investasi yang tumbuh positif. Demikian juga sektor manufaktur dan jasa yang tumbuh baik.

“Saat ini kualitas aktivitas intermediasi perbankan masih cukup baik dalam penyaluran kredit,” jelas Perry di Gedung BI, Jakarta, Jumat (19/10).

Hasil survei perbankan terbaru yang dirilis BI menunjukkan bahwa rata-rata responden memperkirakan pertumbuhan kredit pada 2018 akan mencapai 11,5%, lebih tinggi dibandingkan realisasi 2017 sebesar 8,2%. (bersambung)

Baca selanjutnya di http://id.beritasatu.com/home/dipicu-komoditas/181769

🌲

ID: Ketua Dewan Komisioner OJK Wimboh Santoso sebelumnya mengatakan, pertumbuhan kredit yang diyakini bisa melebihi target tahun ini berasal dari sektor komoditas. Pasalnya, lanjut dia, harga batu bara, kelapa sawit, dan tambang (mining) lainnya mulai bangkit. Sehingga, yang sebelumnya pengusaha drop, perlahan mulai bangkit sejak harga komoditas membaik, hal tersebut membuat semua sektor menjadi bergerak.

“Akhir tahun kredit bisa tumbuh 13%, karena perekonomian tumbuh. Batu bara jadi bagus, bagaimana pun kalau semua gerak, orang belanja jadi lebih banyak. Bisa beli rumah, ini multiplier effect. Karena harga komoditas tahun 2014-2016 itu harga minyak turun di bawah US$ 50 per barel, dari yang sebelumnya US$ 100 per barel,” jelas Wimboh.

Dia menambahkan, dengan naiknya harga komoditas tersebut, otomatis akan mengerek pertumbuhan kredit yang lain juga. Selain komoditas, sektor kredit lainnya yang akan mendorong per tumbuhan kredit 13% tahun ini adalah industri pengolahan, perkebunan, dan perdagangan.

“Nanti otomatis konsumsinya juga ikut naik, dari yang awalnya tidak mau beli motor akan beli motor, ini bagus. Makanya tidak heran kredit sudah 12,12% di Agustus, ini sudah bangkit,” ungkap dia.

Jika dilihat dari kelompoknya, Wimboh menyebut penyumbang pertumbuhan kredit yang tinggi tahun ini berasal dari bank umum kegiatan usaha (BUKU) IV atau bank besar dengan modal inti di atas Rp 30 triliun. (bersambung)

Baca selanjutnya di http://id.beritasatu.com/home/dipengaruhi-bunga/181768

🌲

TEMPO.CO, Jakarta - Direktur Departemen Komunikasi Junanto Herdiawan mengatakan cadangan devisaIndonesia pada akhir September 2018 turun dibanding bulan sebelumnya menjadi US$ 114,8 miliar. Adapun cadangan devisa pada Agustus 2018 sebesar US$ 117,9 miliar.

"Posisi cadangan devisa tersebut setara dengan pembiayaan 6,5 bulan impor atau 6,3 bulan impor dan pembayaran utang luar negeri pemerintah, serta berada di atas standar kecukupan internasional sekitar 3 bulan impor," kata Junanto dalam keterangan tertulis, Jumat, 5 Oktobet 2018.

Junanto mengatakan BI menilai cadangan devisa tersebut mampu mendukung ketahanan sektor eksternal serta menjaga stabilitas makroekonomi dan sistem keuangan.

Menurut Junanto, penurunan cadangan devisa pada September 2018 terutama dipengaruhi pembayaran utang luar negeri pemerintah dan stabilisasi nilai tukar rupiah di tengah tingginya ketidakpastian pasar keuangan global.

"Ke depan, Bank Indonesia memandang cadangan devisa tetap memadai didukung keyakinan terhadap stabilitas dan prospek perekonomian domestik yang tetap baik, serta kinerja ekspor yang tetap positif," ujar Junanto.

Adapun menurut data BI, cadangan devisa tercatat terus tergerus. Sejak empat bulan terakhir, dari Mei hingga Juli cadangan devisa telah turun sebanyak US$ 4 miliar. Pada Mei 2018, posisi cadangan devisa berada pada angka US$ 122,9 miliar lalu pada Juli 2018 turun menjadi US$ 118,8 miliar.

Pada Agustus 2018 posisi cadangan devisa mencapai US$ 117,9 miliar dan September turun lagi menjadi US$ 114,8 miliar.

🌸

KONTAN.CO.ID - JAKARTA. PT Bank Rakyat Indonesia Tbk (BBRI) merogoh kocek sebesar Rp 447 miliar untuk membeli 65% saham Danareksa Sekuritas. Selain itu pada saat yang sama BRI juga membeli 35% saham investment management sebesar Rp 372 miliar.

Haru Koesmahargyo, Direktur Keuangan BRI menjelaskan pada tanggal 27 september 2018, BRI telah menandatangani perjanjian jual beli saham bersyarat dengan PT Danareksa Persero sebagai pemegang saham Danareksa Sekuritas dan Danareksa Investment Management.

"Jual beli saham bersyarat tersebut meliputi 67% saham Danareksa Sekuritas senilai Rp 447 miliar dan 35% saham Danareksa Investment Management senilai Rp 372 miliar," kata Haru kepada kontan.co.id, Jumat (28/9).

Kesepakatan tersebut dilatarbelakangi oleh strategi jangka panjang BRI dalam membangun bisnis jasa keuangan dengan menyediakan layanan yang terintegrasi.

Pertumbuhan bisnis perusahaan efek dan perusahaan investasi diperkirakan akan cukup menjanjikan seiring dengan naiknya kesadaran masyarakat akan produk keuangan terutama bagi kelas menengah, dan meningkatnya kebutuhan segmen wholesale terhadap produk pasar modal.

Transaksi jual beli saham antara BRI dan Danareksa Persero ini akan efektif setelah memenuhi persyaratan regulasi antara lain regulasi Otoritas Jasa Keuangan.

🍑

Bisnis.com, JAKARTA - Tren suku bunga yang lebih tinggi di negara maju bisa berprospek merusak daya tarik perusahaan di negara berkembang, yang diuntungkan dari laju pertumbuhan ekonomi.

Seperti diketahui, pada akhir bulan ini, Bank Sentral AS (The Federal Reserve) diprediksi akan kembali menaikkan suku bunga acuannya (Fed Fund Rate/FFR) saat rapat kebijakan FOMC.

Tekanan di pasar negara berkembang pun telah bergeser dari mata uang ke pasar saham di perdagangan bursa negara berkembang setidaknya hingga Selasa (4/9). Indeks MSCI Emerging Market melemah untuk hari kelima, dan mencetak pelemahan tertajam dalam tiga pekan.

Berdasarkan data Bloomberg, indeks MSCI Emerging Market ditutup melemah 0,66% ke 1.040,17 pada perdagangan Selasa (4/9) dan turun 2,87% dalam sepekan.

“Kami tetap dengan pandangan bearish untuk tingkat utang, suku bunga, dan valuta asing, serta menahan posisi short untuk kawasan high-beta, termasuk Indonesia dan Malaysia yang akan menjadi fokus investor,” tulis Direktur Eksekutif Morgan Stanley, James Lord, seperti dikutip Bloomberg, Rabu (5/9/2018).

Adapun, penguatan dolar AS telah membuat biaya utang untuk negara-negara berkembang, mulai dari Brasil, Malaysia, hingga Afrika Selatan, menjadi lebih mahal. Tekanan dolar AS tersebut mulai muncul pada Selasa (3/9) setelah AS mengeluarkan data manufaktur yang menguat.

Data ekonomi AS yang positif tersebut diperkirakan mendorong Federal Reserve untuk terus menaikkan suku bunga acuannya (Fed Fund Rate/FFR). Hal tersebut pun dinilai berpotensi membawa perekonomian Afrika Selatan memasuki resesi.

“Permasalahan kali ini bukan hanya tentang fundamental emerging market, tetapi tentang penularan, yang sebagian besar terjadi karena kepemilikan silang (cross-holding) dan tekanan untuk penarikan arus modal, likuiditas dan reaksi kebijakan,” kata Sameer Goel, Head of Macro Strategy for Asia di Deutsche Bank AG, Singapura.

Selain ekuitas Indonesia yang terus melemah selama lima hari berturut-turut seiring dengan upaya Bank Indonesia ingin mengerek suku bunga dan mengancam perlambatan ekonomi terbesar di Asia Tenggara tersebut, pasar saham Filipina juga terus melanjutkan pelemahan setelah laporan inflasi dirilis.

Data inflasi Filipina yang menembus 6% pada bulan lalu diperkirakan bakal menghambat potensi kenaikan suku bunga oleh Bank Sentral Filipina.

“Investor telah lebih selektif, dan negara yang memiliki pertumbuhan ekonomi rendah, defisit neraca berjalan, dan inflasi tinggi akan menderita aksi jual yang lebih kuat,” kata Koji Fukaya, CEO di FPG Securities, Tokyo.

🌽

Bisnis.com, JAKARTA—Pergerakan harga saham PT Bank Rakyat Indonesia (Persero) Tbk mengindikasikan tren bearish setelah sebelumnya ditutup melemah 50 poin ke level 3.120 pada akhir perdagangan sesi I hari ini.

Adapun, IHSG juga ditutup melemah 42,96 poin ke level 5.924. Tekanan nilai tukar rupiah terhadap dolar AS telah menggiring aksi jual investor hingga Rp306 miliar.

Nilai dolar AS semakin perkasa terhadap mata uang di berbagai emerging marketsetelah ekonomi Paman Sam semakin membaik. Emerging market termasuk Indonesia melakukan stance kebijakan moneter yang disiplin untuk menjaga pasar agar tetap menarik bagi investor asing dan mendapatkan afirmasi dari Fitch Ratings untuk Sovereign Credit Rating pada outlook stabil/BBB atau layak investasi.

Selain itu, sentimen krisis Turki dan Argentina juga masih menjadi perhatian investor selain perkembangan kebijakan perdagangan Trump.

Saat ini valuasi harga saham BBRI sudah cukup terdiskon dengan price book value ratiosebesar 2,4 kali (di bawah rata-rata historis 5 tahun dengan price book value ratiosebesar 2,6 kali). Namun, saham BBRI ini terbilang masih relatif overvalued apabila dibandingkan dengan indeks sektor finansial yang memiliki price book value ratiosebesar 1,88 kali.

Secara analisis teknikal, indikator stochastic oscillator mengindikasikan tren bearishmasih berlanjut pada saham BBRI dengan relative strength index pada area netral. Saham BBRI kalaupun melemah tidak akan breakout MA50 menuju 3.080. Diperkirakan saham BBRI akan bergerak dalam rentang 3.100-3.210 pada perdagangan hari ini.

Sumber: Bloomberg

*) Anida ul Masruroh, analis Bisnis Indonesia Resources Center

🌷

Merdeka.com - Badan Pusat Statistik (BPS) melaporkan pada Agustus 2018 terjadi deflasi sebesar 0,05 persen. Angka ini berbanding terbalik dibandingkan Juli 2018 yang mengalami inflasi sebesar 0,28 persen. Namun, deflasi Agustus 2018 tersebut lebih rendah dibandingkan periode sama tahun lalu yang mengalami deflasi sebesar 0,22 persen.

BERITA TERKAIT

Kepala BPS, Suhariyanto, menyatakan dengan deflasi ini berarti tingkat inflasi tahun kalender Januari-Agustus sebesar 2,13 persen. Sedangkan inflasi tahun ke tahun atau dari Agustus 2017 ke Agustus 2018 3,20 persen.

"Inflasi pada Agustus 2018, berdasarkan perkembangan harga berbagai komoditas pada Agustus secara umum mengalami penurunan. Ini menggembirakan karena di bawah target, diharapkan inflasi tetap terkendali," ujar dia di Kantor BPS, Jakarta, Senin (3/9).

Dia menjelaskan, dari 82 kota IHK, 52 kota mengalami deflasi. Sedangkan 30 kota mengalami inflasi. Deflasi tertinggi dialami Kota Baubau sebesar 2,49 persen dan deflasi terendah yaitu Jember sebesar 0,01 persen.

"Deflasi tertinggi di Baubau. Karena penurunan harga ikan segar dan transportasi udara," kata dia.

Sedangkan kota yang mengalami inflasi tertinggi yaitu Tarakan 0,62 persen dan inflasi terendah yaitu Padangsidempuan dan Medas sebesar 0,01 persen.

Sebelumnya, survei yang dilakukan oleh Bank Indonesia (BI) menunjukkan bahwa inflasi pada Agustus sangat terkendali. Bahkan kemungkinan besar di bulan ke delapan ini akan deflasi.

"Data BI menunjukkan inflasi Agustus cukup baik malah mungkin saja bisa deflasi. So far angka volatile food cukup terkendali," jelas Deputi Gubernur Senior Mirza Adityaswara.

Reporter: Septian Deny

Sumber: Liputan6.com

Sumber: Liputan6.com

🌹

INILAHCOM, Jakarta - Menteri Keuangan Sri Mulyani boleh ribuan kali bilang, tata kelola perekonomian nasional sudah hati-hati (prudent). Tapi kenapa nilai tukar rupiah dan daya beli merosot terus?

Para analis mengingatkan, Sri Mulyani tidak perlu mengulang-ulang soal tata kelola ekonomi yang sudah prudent. Sebab, pernyataan itu bisa menimbulkan kesan manipulatif.

Kenapa? Ya itu tadi. Suka atau tidak suka, perekonomian Indonesia masih terpuruk, apalagi jumlah utang luar negeri semakin numpuk. Wajar kalau publik mulai meragukan pernyataan itu. Apakah benar Sri Mulyani sudah berhati-hati?

Sejauh ini, Resiko dan Credit Default Swap (CDS) dari Indonesia, terus naik dari 80-an pada Januari 2018, menjadi 136. Sedangkan neraca perdagangan dan transaksi berjalan, terus mengalami defisit alias negatif. Sementara, pinjaman dalam valas (US$) terus meningkat. Alhasil, daya tukar rupiah terhadap mata uang Amerika Serikat masih lemah.

Para analis juga meminta agar setiap kali ada masalah ekonomi dan moneter di dalam negeri, tim ekonomi Kabinet Kerja, tidak lantas hanya menyalahkan faktor eksternal atau asing. Sebab itu gejala apologetik yang murahan. Menggambarkan ketidakmampuan dan kebuntuan akan gagasan atau terobosan.

Bicara kondisi perekonomian Indonesia saat ini, Sri Mulyani pun tak perlu mengelak jika kondisi memang kurang baik. Beranilah jujur bahwa suasananya memang lagi sulit.

Para ekonom sering mengingatkan agar Sri Mulyani berhati-hati, lantaran ekonomi Indonesia sudah masuk lampu kuning. Alasannya, terjadi 4 defisit sekaligus. Keempat defisit tersebut, neraca perdagangan, neraca pembayaran, neraca anggaran, dan neraca transkasi berjalan (Current Account Deficit/CAD).

Khusus neraca transaksi berjalan, defisitnya sangat besar, sempat minus US$9,8 miliar. Pada Februari 2017, defisit transaksi berjalan US$1,8 miliar. Pada Mei 2017, defisitnya meningkat menjadi US$2,4 miliar.

Selanjutnya Agustus 2017, defisit transaksi berjalan melompat lebih 100% menjadi US$5 miliar. Yang paling parah adalah potret neraca transaksi berjalan di kuartal I-2018 yang mengalami defisit hingga US$5,5 miliar. Perolehan ini adalah yang terburuk sejab lima tahun terakhir.

Besarnya defisit neraca transaksi berjalan di kuartal awal 2018 dua kali lipat ketimbang defisit pada periode sama di 2017. Terjadinya pelebaran defisit transaksi berjalan di kuartal I-2018 dipicu anjloknya surplus neraca perdagangan barang hingga 50%. Dari US$5,63 miliar (kuartal I-2017) menjadi US$2,36 miliar (kuartal I-2018).

Sebagai catatan, ekspor barang Indonesia di kuartal-I 2018 tercatat US$44,41 miliar. sementara nilai impor barang mencapai US$42,05 miliar. Sementara nilai ekspor pada kuartal I-2017, meningkat 8,95%. Hanya saja kalah dengan pertumbuhan impor yang melesat hingga 20%. Akibatnya, ya itu tadi. Terjadi defisit neraca transaksi berjalan secara ugal-ugalan.

Di mana, ekspor non-migas pada kuartal I-2018 secara year-on-year (yoy) tumbuh 9,4%. Jauh di bawah perolehan di kuartal I-2017 sebesar 21,9% (yoy). Sementara, impor non-migas bertumbuh signifikan 22,8% (yoy) di kuartal I-2018. Jauh di atas kuaral I-2017 sebesar 8,1% (yoy).

Melebarnya defisit transaksi berjalan memberikan tekanan serius terhadap nilai tukar rupiah. Jadi, pelemahan mata uang kebanggan rakyat Indonesia ini, bukan semata-mata faktor eksternal kan. Karena, jelas-jelas banyak kelemahan di sektor domestik kita.

Kalau tidak dikelola dengan baik, perekonomian di era Jokowi bisa terus memburuk ke lampu merah. Kalau sudah lampu merah, segala kemungkinan terburuk bakal semakin mendekati nyata.

Sejauh ini Indonesia kurang gesit dalam memperbaiki faktor-faktor makro ekonomi yang lemah dan sering menyalahkan faktor luar. Apakah itu faktor The Fed, faktor Malaysia, faktor China.

Kini, sudah saatnya kita berhenti menyalahkan faktor-faktor luar.

Ekonomi Indonesia era Jokowi rentan dengan gejolak globalisasi akibat kelemahan tim ekuin Kabinet Kerja. Sedangkan beberapa negara malah mampu tumbuh dengan perekonomian yang baik. Sejumlah negara mampu bertahan dari guncangan global.

Bedanya dengan Indonesia, ekonomi India tumbuh 7,3%. Begitu pula dengan Filipina, pertumbuhannya 7,2 persen. Maka, Jokowi dan tim ekonomi, sebaiknya berhenti untuk menyalahkan global. Fokus saja upaya meningkatkan perekonomian di dalam negeri.

Asal tahu saja, kondisi perekonomian Filipina, dulu paling payah. Saat ini, Filipina menjadi negeri hebat. Karena pertumbuhannya bisa 7,2%. Sementara Indonesia hanya mampu bertumbuh 5% lebih sedikit.

Oh iya, soal pajak di dalam negeri, ada yang kebablasen. Pajak untuk kelas menengah ke bawah, diuber dan digenjot Sri Mulyani. Namun pajak untuk tambang emas kakap yakni Freeport malah diturunkan. Jelas-jelas ini tak ada keadilan. Sangat kental paham neoliberalisme yang bercirikan keras, brutal.

Pemerintah juga terus melakukan berbagai upaya penarikan pajak lebih besar, antara lain dengan program tax amnesty dan kerja sama terkait keterbukaan perpajakan internasional. Mengoreksi langkah-langkah Sri Mulyani mengejar pajak dari dunia usaha.

Di negara lain, ketika ekonomi melambat, pajak justru dilonggarkan. Kalau sudah membaik, bolehlah digenjot secara perlahan.Era Jokowi justru sebaliknya. Sekali lagi, kondisi perekonomian Indonesia saat ini memasuki status riskan-rentan alias lampu kuning.

Saat ini, publik khususnya pelaku pasar butuh gagasan atau terobosan cerdas dari Tim Ekonomi Jokowi. Agar ekonomi kembali bergairah dan rupiah semakin berotot. Serta daya beli bisa pulih seperti sedia kala.

Sebenarnya, rakyat lebuh butuh kerja dengan hasil nyata. Bukan kerja dibumbui kata-kata yang manis di muka namun di belakangnya adalah derita. [ipe]

🌷

KONTAN.CO.ID - JAKARTA. Sepanjang semester 1 2018, Bank BUMN berhasil mencatat laba lebih besar dibandingkan bank swasta. Mengutip data Otoritas Jasa Keuangan (OJK), sampai Juni 2018, laba bersih bank BUMN Rp 86,6 triliun.

Angka tersebut naik 17,26% secara tahunan atau year on year (yoy) dibandingkan periode sama 2017 Rp 73,9 triliun. Sedangkan laba bersih bank swasta Rp 62,7 triliun atau naik hanya 1% yoy dari periode sama 2017 Rp 62,1 triliun.

Pangsa pasar laba bank BUMN dibandingkan total perbankan sampai Juni 2018 juga lebih tinggi yaitu 50% dibandingkan bank swasta 36%.

Sampai Juni 2018, Bank BUMN mencatat rata rata total aset Rp 2.945 triliun atau naik 10,8% yoy dibandingkan periode sama 2017 Rp 2.658 triliun. Sedangkan total aset bank swasta Rp 3.182 triliun atau naik 9,09% yoy dari periode sama 2017 2.917 triliun.

Lalu, jika menilik rasio profitabilitas atau ROA, bank BUMN juga lebih unggul dengan 2,94% atau naik 16 basis poin (bps) dari periode sama 2017 2,78%. Sedangkan rasio profitabilitas bank swasta 1,97% atau turun 15,6 bps yoy.

Boedi Armanto, Deputi Komisioner Pengawas Perbankan II OJK bilang, kekuatan bank BUMN dalam mencetak laba ini disebabkan karena beberapa faktor.

"Pertama karena struktur bank BUMN lebih murah dibandingkan bank swasta, kecuali BCA," kata Boedi kepada Kontan.co.id, Senin (27/8). Dengan dana murah lebih banyak, maka biaya dana bisa ditekan sehingga bisa mengoptimalkan laba.

Faktor pendorong laba bank BUMN lainnya yakni adanya kredit infrastruktur yang selama ini masih didominasi oleh bank BUMN.

🌸

Jakarta Detik - BI 7 Days Reverse Repo Rate berada di level 5,5% , lebih tinggi dibanding posisi bulan lalu. Hal tersebut merupakan hasil dari rapat dewan gubernur Bank Indonesia.

Apa alasan BI menaikkan suku bunga acuannya?

"Pertemuan RDG bulan ini memang diwarnai berbagai perkembangan global maupun domestik," kata Gubernur BI Perry Warjiyo di Kantor BI, Jakarta Pusat, Rabu (15/8/2018).

Dari luar negeri, BI mencermati dampak krisis ekonomi yang dialami Turki. Krisis tersebut telah memberi sentimen negatif bagi ekonomi dunia termasuk ke negara-negara berkembang seperti Indonesia.

Hal itu tercermin dari jatuhnya nilai tukar rupiah terhadap dolar Amerika Serikat (AS) yang bila ditarik dari awal tahun telah mencapai 7% lebih.